TÀI SẢN MỚI NHẤT

-

Bán nhà 1 trệt 2 lầu 68/28 Ngô Chí Quốc TP Thủ Đức hẻm xe hơi

Bán nhà 1 trệt 2 lầu 68/28 Ngô Chí Quốc TP Thủ Đức hẻm xe hơi -

Bán nhà khu Vịp xây đồng bộ , hẻm xe hơi 8m , khu cao cấp Bình Lợi P13 , Bình Thạnh

Bán nhà khu Vịp xây đồng bộ , hẻm xe hơi 8m , khu cao cấp Bình Lợi P13 , Bình Thạnh -

Bán nhà 4 lầu Nguyễn Văn Linh, Bình Hưng, Bình Chánh, hẻm xe hơi lớn

Bán nhà 4 lầu Nguyễn Văn Linh, Bình Hưng, Bình Chánh, hẻm xe hơi lớn -

Căn Hộ An Viên An Hòa, Đ.Trần Trọng Cung, Ko Nội Thất, Mới Sạch, 1Pn1Wc1Ban Công

Căn Hộ An Viên An Hòa, Đ.Trần Trọng Cung, Ko Nội Thất, Mới Sạch, 1Pn1Wc1Ban Công -

Kho Lớn Nhỏ Có Ô Kệ Ở Trung Tâm Hồ Chí Minh Chứa Hàng Sỉ Lẻ Thương Mại Điện Tử Thực Phẩm Chức Năng

Kho Lớn Nhỏ Có Ô Kệ Ở Trung Tâm Hồ Chí Minh Chứa Hàng Sỉ Lẻ Thương Mại Điện Tử Thực Phẩm Chức Năng -

Kho Lớn Nhỏ Có Ô Kệ Chứa Hàng Sỉ Lẻ Thực Phẩm Chức Năng Thương Mại Điện Tử Ở Trung Tâm Hồ Chí Minh

Kho Lớn Nhỏ Có Ô Kệ Chứa Hàng Sỉ Lẻ Thực Phẩm Chức Năng Thương Mại Điện Tử Ở Trung Tâm Hồ Chí Minh

Dự luật thuế nhà, đất: Ai phải đóng, đóng nhiều ít?

Cập nhật 21/11/2009 13:15|

Theo dự luật, nhà ở nông thôn như thế này sẽ không phải chịu thuế vì đơn giá xây dựng rất thấp. Ảnh: HTD |

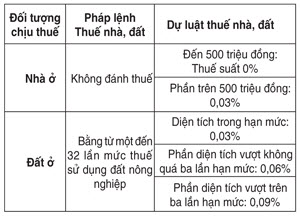

Biểu thuế được xây dựng theo hướng không thu thuế đối với hầu hết các đối tượng chỉ sở hữu một nhà ở. Theo dự kiến, dự luật thuế nhà, đất sẽ được thông qua vào kỳ họp tháng 5-2010 để có hiệu lực từ ngày 1-1-2011.

Ngày 21-11, Quốc hội thảo luận tại hội trường về dự luật thuế nhà, đất. Trước đó, tại phiên thảo luận tổ ngày 12-11, Chủ nhiệm Ủy ban Pháp luật Nguyễn Văn Thuận và một số đại biểu Quốc hội đã đề nghị: “Trước khi bàn nội dung cụ thể, Quốc hội nên quyết định có đưa sắc thuế này vào chương trình nghị sự hay không?”.

Pháp Luật TP.HCM xin giới thiệu một số nội dung đáng lưu ý của dự luật quan trọng này.

Lần đầu tiên đánh thuế nhà ở

Hiện nay, chính sách thuế nhà, đất được thực hiện theo Pháp lệnh Thuế nhà đất ngày 31-7-1992 (sửa đổi năm 1994). Pháp lệnh này quy định tạm thời chưa đánh thuế nhà mà chỉ đánh thuế đối với đất ở, đất xây dựng công trình. Nhưng tới đây, khi Luật Thuế nhà, đất được ban hành thì ngoài đất ở, đất sản xuất, kinh doanh phi nông nghiệp, nhà ở cũng phải chịu thuế.

Tờ trình của Chính phủ ngày 17-9-2009 giải thích: Việc bổ sung quy định thu thuế đối với nhà ở nhằm góp phần tăng cường công tác quản lý đối với nhà ở, góp phần chống đầu cơ, đồng thời tạo dần cho người dân quen với nghĩa vụ “nộp thuế nhà ở đối với người sở hữu nhà ở”.

Theo ban soạn thảo, có ý kiến đề nghị chưa nên thu thuế đối với nhà ở do nhà ở là tài sản và đã phải nộp các loại thuế ở các khâu trước đó. Hơn nữa, việc kiểm soát diện tích, xác định chất lượng nhà ở còn phức tạp và các cơ quan chức năng cũng chưa đủ điều kiện thực hiện. Tuy nhiên, ban soạn thảo cho rằng nếu không thu thuế nhà thì không thực hiện được mục tiêu nêu trên. Hơn nữa, biểu thuế cũng đã được xây dựng theo hướng không thu thuế đối với hầu hết các đối tượng chỉ sở hữu một nhà ở.

Đa số nhà nông thôn không phải nộp thuế

|

Theo dự luật, nhà có giá trị đến 500 triệu đồng sẽ chịu thuế suất 0%. Nhà có giá trị trên 500 triệu đồng thì phần trên 500 triệu đồng sẽ chịu thuế suất 0,03%. Trường hợp có nhiều nhà ở thì giá tính thuế là tổng giá trị các nhà ở chịu thuế. Giá tính thuế đối với nhà ở được xác định bằng diện tích nhà ở chịu thuế nhân với giá tính thuế của 1 m2 nhà ở. Trong đó, diện tích nhà ở chịu thuế là toàn bộ diện tích sàn xây dựng (kể cả diện tích công trình phụ, diện tích ban công) theo giấy chứng nhận. Trường hợp chưa có giấy chứng nhận thì tính theo diện tích thực tế xây dựng.

Giá tính thuế của 1 m2 nhà ở được xác định theo tỉ lệ phần trăm trên đơn giá 1 m2 nhà ở xây dựng mới của nhà ở cùng loại do UBND cấp tỉnh quy định (dự kiến Chính phủ sẽ quy định giá tính thuế của 1 m2 nhà ở bằng 50% đơn giá 1 m2 nhà xây dựng mới của nhà ở cùng loại).

Ban soạn thảo tính toán với phương án này, đại bộ phận nhà ở nông thôn không phải chịu thuế vì đơn giá 1 m2 nhà ở xây dựng mới tại nông thôn rất thấp (chỉ dưới ba triệu đồng/m2). Phần lớn nhà ở đô thị có diện tích từ 120 m2 trở xuống cũng không phải nộp thuế. Chỉ nhà ở có diện tích lớn, đơn giá 1 m2 nhà ở xây dựng mới cao và người có nhiều nhà ở mới phải nộp thuế. Nghĩa là thuế nhà chủ yếu đánh vào người giàu.

Ôm nhiều đất phải chịu thuế cao

Theo Pháp lệnh Thuế nhà, đất, căn cứ tính thuế đất được xác định theo mức thuế sử dụng đất nông nghiệp (bằng từ một đến 32 lần). Ban soạn thảo cho rằng việc đánh thuế không phân biệt trong hạn mức hay ngoài hạn mức, người nhiều đất hay người ít đất như quy định hiện hành chưa khuyến khích việc sử dụng đất tiết kiệm, hiệu quả và hạn chế đầu cơ đất.

Vì vậy, dự luật thuế nhà, đất quy định giá tính thuế đối với đất ở được xác định bằng diện tích đất chịu thuế nhân với giá của 1 m2 đất. Đất trong hạn mức sẽ chịu mức thuế suất 0,03%. Phần vượt hạn mức nhưng không quá ba lần chịu thuế suất 0,06%. Phần vượt trên ba lần hạn mức chịu mức thuế suất cao nhất 0,09%. Hạn mức diện tích đất ở làm căn cứ tính thuế là hạn mức giao đất ở hoặc hạn mức công nhận đất ở theo quy định của UBND cấp tỉnh.

Diện tích đất chịu thuế là diện tích đất ghi trong giấy chứng nhận, trường hợp chưa có giấy chứng nhận thì tính theo diện tích đất thực tế. Trường hợp có nhiều thửa đất ở thì diện tích chịu thuế là tổng diện tích các thửa đất. Giá của 1 m2 đất chịu thuế là giá đất theo mục đích sử dụng đất do UBND cấp tỉnh quy định.

Riêng đất ở của nhà nhiều tầng nhiều hộ ở, nhà chung cư được áp dụng mức thuế suất là 0,03%. Đất sản xuất, kinh doanh phi nông nghiệp áp dụng mức thuế suất là 0,03% đối với đất được sử dụng và 0,06% đối với đất sử dụng sai mục đích và chưa sử dụng.

Giá tính thuế đối với đất, nhà ở được ổn định theo chu kỳ năm năm.

| Chủ nhiệm Ủy ban Tài chính và Ngân sách Phùng Quốc Hiển: Tập dượt đánh thuế nhà để hạn chế đầu cơ Dự luật quy định thêm đánh thuế nhà là hợp lý. Nên coi việc áp dụng thuế đối với nhà tại thời điểm hiện nay như bước tập dượt để tiến tới áp dụng ổn định, phù hợp với thông lệ quốc tế. Tôi nhấn mạnh đây chỉ là bước tập dượt để sau này chúng ta sẽ đánh thuế tài sản nói chung... Việc áp dụng công cụ thuế để điều tiết đối với thị trường nhà, đất là cần thiết nhưng chỉ có thể góp phần hạn chế đầu cơ. Vì vậy, trong lần ban hành luật này khó có thể kỳ vọng lấy việc quy định thuế suất cao vượt trội để ngăn chặn hiện tượng đầu cơ mà chỉ có thể đặt ra mục tiêu góp phần hạn chế nó bằng mức thuế suất hợp lý. Ông Dương Ngọc Ngưu, Phó Chủ nhiệm Ủy ban Tư pháp: Thiếu khả thi Để thu thuế thì phải xác định được giá tính thuế. Quản lý nhà, đất hiện nay thực tế mới chỉ quản được một phần đất, còn nhà ở thì còn đợi triển khai hợp nhất một giấy cho quyền sử dụng đất và sở hữu nhà. Vậy ai chịu trách nhiệm định giá nhà ở? TS Phạm Sỹ Liêm, Phó Chủ tịch Tổng hội Xây dựng Việt Nam: Không chống được đầu cơ Với mức thuế suất quá thấp như thế chắc chắn không khuyến khích được việc sử dụng đất tiết kiệm, có hiệu quả; không góp phần hạn chế đầu cơ bất động sản và tất nhiên không thể động viên hợp lý sự đóng góp của chủ sở hữu nhà đất, nhất là người sở hữu nhiều nhà đất vào ngân sách. |

DiaOcOnline.vn - Theo Pháp Luật TP

CÁC TIN LIÊN QUAN

-

» Chuyển nhượng bất động sản: Người mua tự xác định mức thuế

(10/12/2013 13:38) -

» Giao địa phương quyền định giá tính thuế

(01/07/2010 08:35) -

» Quốc hội quyết định chưa đưa nhà ở vào diện chịu thuế

(17/06/2010 11:10) -

» Thuế nhà đất chưa hướng đúng mục tiêu

(30/05/2010 09:01) -

» Có giảm nhiệt thị trường bất động sản ?

(27/05/2010 13:40) -

» Đại biểu Quốc hội vẫn muốn đánh thuế nhà

(26/05/2010 08:10) -

» Chỉ có luật mới bảo vệ được người mua

(09/05/2010 08:40) -

» Nhà đất thuộc hộ nghèo được miễn phí trước bạ

(03/05/2010 10:40) -

» Đất phi nông nghiệp sẽ được tính thuế như thế nào?

(16/03/2010 14:40) -

» Chưa đưa nhà vào đối tượng chịu thuế

(15/03/2010 16:10)

CÁC TIN KHÁC

-

» Điểm nóng của thị trường

(21/11/2009 12:45) -

» Dự án bất động sản: Cứ phải mác ngoại mới là hội nhập?

(21/11/2009 10:34) -

» Giao dịch nhà, đất bằng ủy quyền công chứng: Nhiều rủi ro!

(21/11/2009 09:40) -

» Đại biểu Quốc hội không tán thành đánh thuế nhà ở

(21/11/2009 09:05) -

» Khởi công nhiều dự án giao thông lớn

(21/11/2009 08:55) -

» Phải tháo dỡ

(21/11/2009 09:05) -

» Chấn chỉnh việc thuê hộ chung cư làm văn phòng

(21/11/2009 08:35) -

» Do gãy địa tầng, dừng thi công đập tràn xả lũ hồ Tả Trạch

(21/11/2009 08:40) -

» TP.HCM: 2.533 tỉ đồng xây dựng nông thôn mới

(21/11/2009 08:25) -

» Nguồn cung dồi dào

(21/11/2009 08:20)

VIỆT NAM ĐẸP QUA ẢNH

Xem thêm

-

Chủ gốc không kí nữa có gây cản trở trong việc hoàn tất thủ tục làm sổ hồng cho nhà

Chủ gốc không kí nữa có gây cản trở trong việc hoàn tất thủ tục làm sổ hồng cho nhà - Có ủy quyền thực hiện tất cả các nghĩa vụ thay chủ nhà trong 30 năm

- Chuyển đổi đất nông nghiệp sang đất thổ cư có phải đăng ký trước

- Đất mua của UBND nay có thông báo thu hồi thì có hợp lý?

- Người nước ngoài muốn bán nhà tại Việt nam thì cần điều kiện và thủ tục gì

- Thủ tục phân chia tài sản

Chuyện thờ cúng ở chung cư

Chuyện thờ cúng ở chung cư

Hỗ trợ dịch vụ

Liên hệ phòng kinh doanhKẾT NỐI VỚI CHÚNG TÔI TẠI: