TÀI SẢN MỚI NHẤT

-

Cho thuê căn hộ The MarQ Full nội thất tại Q1

Cho thuê căn hộ The MarQ Full nội thất tại Q1 -

Cho thuê căn hộ FULL NỘI THẤT chung cư The MarQ Nguyễn Đình Chiểu, P.Đa Kao, Q1

Cho thuê căn hộ FULL NỘI THẤT chung cư The MarQ Nguyễn Đình Chiểu, P.Đa Kao, Q1 -

Chính chủ bán nhà mặt tiền Kinh Dương Vương vị trí siêu đẹp

Chính chủ bán nhà mặt tiền Kinh Dương Vương vị trí siêu đẹp -

Cho Thuê hoặc bán Nhà mặt tiền 181 Tỉnh Lộ 15, Tân Thạnh Đông, Củ Chi

Cho Thuê hoặc bán Nhà mặt tiền 181 Tỉnh Lộ 15, Tân Thạnh Đông, Củ Chi -

Bán nhà 1 trệt 3 lầu siêu đẹp Nguyễn Gia Trí (nối dài) P25 Bình Thạnh

Bán nhà 1 trệt 3 lầu siêu đẹp Nguyễn Gia Trí (nối dài) P25 Bình Thạnh -

Cho thuê nhà 1 trệt 2 lầu hẻm xe hơi Huỳnh Tấn Phát Nhà Bè

Cho thuê nhà 1 trệt 2 lầu hẻm xe hơi Huỳnh Tấn Phát Nhà Bè

Bong bóng bất động sản Trung Quốc ngày càng lớn

Cập nhật 22/04/2011 10:10Chính sách lãi suất thấp của Trung Quốc không những gây thiệt thòi cho người gửi tiền mà còn là nguyên nhân gây tăng trưởng tín dụng nóng, kéo theo bong bóng bất động sản.

Tại cuộc hội thảo chuyên đề về triển vọng thị trường bất động sản Trung Quốc mới đây, các chuyên gia có chung nhận định cho dù giá bất động sản tăng lên hay giảm xuống thì thị trường bất động sản Trung Quốc cũng đã hình thành nên bong bóng, theo nguồn tin từ New York Times.

Các ý kiến tham gia hội thảo còn cho rằng, mặc dù chính phủ đã sử dụng nhiều biện pháp can thiệp thị trường bất động sản, song giá nhà ở Trung Quốc vẫn tăng mạnh. Từ năm 2007 đến nay giá nhà đã tăng 140%, trong đó giá nhà ở Bắc kinh còn tăng mạnh hơn lên đến 800%. Ngày càng có nhiều người lo ngại bong bóng bất động sản có thể bị vỡ. Một công ty chuyên kinh doanh dịch vụ bất động sản cho rằng thời kỳ đỉnh cao của bất động sản có thể đã chấm dứt.

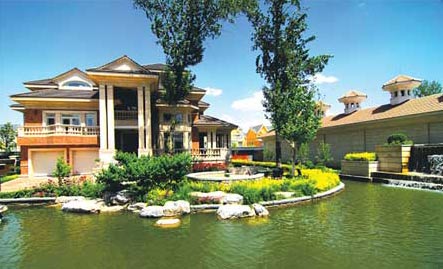

Một khu bất động sản xa xỉ ở Bắc Kinh.

|

Theo các chuyên gia, chính phủ Trung Quốc đã để lỡ cơ hội tốt có thể hạn chế sự hình thành bong bóng bất động sản, đó là thiếu kiên quyết sử dụng đòn bẩy lãi suất. Kết quả nghiên cứu cho thấy, nguyên nhân chính làm cho giá bất động sản ở Trung Quốc tăng liên tục trong những năm gần đây là do chính phủ thực hiện chính sách lãi suất âm (-).

Từ năm 2001 đến nay, Trung Quốc luôn duy trì lãi suất thực tế âm (-). Do mức tăng của lạm phát thường cao hơn lãi suất tiền gửi, một nguồn vốn lớn đã đầu tư vào bất động sản để tránh rủi ro. Thêm vào đó Trung Quốc chưa có chính sách khuyến khích các doanh nghiệp trong nước đầu tư ra nước ngoài và thị trường chứng khoán trong nước trồi sụt thất thường, càng làm cho nhu cầu đầu tư vào bất động sản tăng lên.

Ngày 6/4 vừa qua, Ngân hàng Nhân dân Trung Quốc quyết định tăng lãi suất của các tổ chức tín dụng thêm 0.25 điểm, trong đó lãi suất tiền gửi kỳ hạn một năm lên 3.25%, lãi suất cho vay kỳ hạn một năm lên 6.31%. Đây là lần thứ hai trong năm 2011, Trung Quốc tăng lãi suất cơ bản nhằm hạn chế thanh khoản, để đối phó với tình hình lạm phát gia tăng và thu hẹp tình trạng lãi suất thực âm.

Tuy nhiên, tình hình lạm phát của Trung Quốc gần đây trở nên trầm trọng. Trong thời kỳ kinh tế thế giới suy thoái năm 2008, Trung Quốc đã bơm ra không ít tiền để duy trì sự phát triển của nền kinh tế. Song do hệ thống tiền tệ của Trung Quốc không giống các nước Âu, Mỹ, khi chính phủ nới lỏng chính sách tiền tệ, tín dụng, các doanh nghiệp và người dân đã tranh thủ vay vốn với chi phí lãi suất thấp để tăng đầu tư vào bất động sản, làm cho thị trường bất động sản hình thành bong bóng, ảnh hưởng đến mặt bằng giá cả và lạm phát gia tăng.

Từ tháng 11/2008 đến tháng 12/2010 dư nợ tín dụng của các ngân hàng lên tới 17,000 tỷ nhân dân tệ, trong khi năm năm trước đó (từ năm 1998 đến năm 2002), dư nợ tín dụng chỉ là 6,700 tỷ nhân dân tệ. Với mức tăng tín dụng như vậy lạm phát cao là điều không thể tránh khỏi. Bắt đầu từ tháng 10/2010 chỉ số giá cả tiêu dùng (CPI) tăng trên 4%, tháng 3/2011 tăng tới 5.4% so với cùng kỳ năm 2010, con số này vượt ngoài dự đoán của nhiều người.

Các chuyên gia cho rằng nguyên nhân chính gây nên lạm phát là tăng trưởng tín dụng quá lớn, bắt nguồn từ chính sách lãi suất thấp. Mặt khác lãi suất thấp cũng gây nên tình trạng bong bóng bất động sản, hiện nay lãi suất thực tế đang bị âm 2% (-2%), điều này không những gây thiệt thòi cho những người gửi tiền, mà còn làm cho nền kinh tế vĩ mô bị rối loạn.

Do chênh lệch giữa lãi suất tiền gửi thực tế và mức tăng của lạm phát, mỗi tháng người dân có tiền gửi bị thiệt hại tới 50 tỷ nhân dân tệ. Trung Quốc đang đứng trước thách thức lớn, nền kinh tế tăng trưởng nóng trong khi sức ép lạm phát cao, bong bóng bất động sản có thể bị vỡ bất cứ lúc nào.

Từ tình hình thực tế trên các chuyên gia cho rằng đã đến lúc Trung Quốc phải thay đổi toàn diện chính sách lãi suất, khắc phục tình trạng duy trì lãi suất thực tế quá thấp, có vậy mới có thể giải quyết được vấn đề lạm phát, ngăn chặn bong bóng bất động sản, kích thích nhu cầu tiêu dùng của người dân.

DiaOcOnline.vn - Theo VnExpress

CÁC TIN KHÁC

-

» Giá giao dịch BĐS tại Anh quốc: Tăng nhẹ trở lại trong tháng 3

(21/04/2011 16:15) -

» Bất động sản Trung Quốc bắt đầu hạ nhiệt

(18/04/2011 16:10) -

» BĐS TM Pháp: Ghi nhận sự hồi phục mạnh mẽ sau 2 năm có giá trị tăng trưởng âm

(18/04/2011 14:15) -

» Thị trường bất động sản toàn cầu: Ghi nhận sự phân kỳ sắc nét

(14/04/2011 14:10) -

» Bùng nổ siêu đô thị

(12/04/2011 08:20) -

» Kinh nghiệm xây dựng và quản lý nhà ở công cộng của Hàn Quốc

(08/04/2011 14:40) -

» Giá giao dịch BĐS tại New Zealand tăng lần đầu tiên trong vòng một năm qua

(07/04/2011 10:10) -

» Bất động sản Trung Quốc “ấm” dần

(06/04/2011 13:10) -

» Những thị trường bất động sản ảm đạm nhất thế giới

(05/04/2011 13:10) -

» Giá trị của BĐS thương mại tại Hoa Kỳ đang trên đà đi lên

(04/04/2011 09:40)

VIỆT NAM ĐẸP QUA ẢNH

Xem thêm

-

Chủ gốc không kí nữa có gây cản trở trong việc hoàn tất thủ tục làm sổ hồng cho nhà

Chủ gốc không kí nữa có gây cản trở trong việc hoàn tất thủ tục làm sổ hồng cho nhà - Có ủy quyền thực hiện tất cả các nghĩa vụ thay chủ nhà trong 30 năm

- Chuyển đổi đất nông nghiệp sang đất thổ cư có phải đăng ký trước

- Đất mua của UBND nay có thông báo thu hồi thì có hợp lý?

- Người nước ngoài muốn bán nhà tại Việt nam thì cần điều kiện và thủ tục gì

- Thủ tục phân chia tài sản

Chuyện thờ cúng ở chung cư

Chuyện thờ cúng ở chung cư

Hỗ trợ dịch vụ

Liên hệ phòng kinh doanhKẾT NỐI VỚI CHÚNG TÔI TẠI: