TÀI SẢN MỚI NHẤT

-

Bán nhà 1 trệt 2 lầu hẻm xe hơi Nguyễn Duy Trinh (Q9 Cũ) TP Thủ Đức

Bán nhà 1 trệt 2 lầu hẻm xe hơi Nguyễn Duy Trinh (Q9 Cũ) TP Thủ Đức -

Bán lô đất biệt thự có công viên nội khu đường số 5 P17 Gò Vấp

Bán lô đất biệt thự có công viên nội khu đường số 5 P17 Gò Vấp -

Chính chủ bán gấp nhà 1 lầu hẻm xe hơi Mễ Cốc P15 Q8 khu an ninh

Chính chủ bán gấp nhà 1 lầu hẻm xe hơi Mễ Cốc P15 Q8 khu an ninh -

Cần sang quán phở đủ đồ dùng tại 45A Ung Văn Khiêm Bình Thạnh

Cần sang quán phở đủ đồ dùng tại 45A Ung Văn Khiêm Bình Thạnh -

Cho thuê MB Kho/ Xưởng vị trí 2 mặt tiền TX52 - Thạnh Xuân Q12

Cho thuê MB Kho/ Xưởng vị trí 2 mặt tiền TX52 - Thạnh Xuân Q12 -

Cho thuê căn hộ The MarQ Full nội thất tại Q1

Cho thuê căn hộ The MarQ Full nội thất tại Q1

Anh và Mỹ đang đánh thuế nhà ở ra sao?

Cập nhật 16/04/2018 09:26Tại các nước phát triển như Anh và Mỹ, quy định về thuế bất động sản có nhiều điểm khác biệt nhưng đều hướng tới việc đánh thuế mạnh nhà thứ hai và nhẹ hơn với nhà thứ nhất.

Bộ Tài chính đang xây dựng 2 phương án đánh thuế: một là đối với nhà ở có giá trị từ 700 triệu đồng trở lên; hai là nhà ở có giá trị 1 tỷ đồng trở lên. Mức thuế sẽ là khoảng 0,3-0,4% giá trị vượt mức.

Nếu so với mức thuế trên, thuế bất động sản tại các nước phát triển như Anh và Mỹ có phần cao hơn rất nhiều. Tuy nhiên quy định thuế tại các nước này lại phân định rạch ròi mức thuế giữa nhà thứ nhất và nhà thứ hai trở đi.

Anh: Đánh thuế "nhẹ" nhà thứ nhất, mạnh hơn từ nhà thứ hai

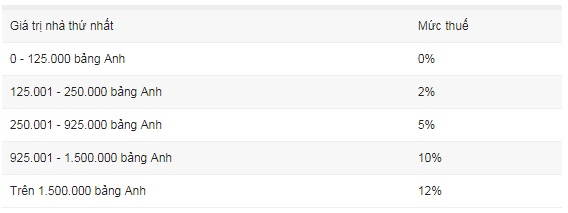

Tại Anh, thuế dành cho bất động sản được chia làm hai loại bao gồm thuế dành cho nhà thứ nhất và thuế dành cho nhà thứ hai trở đi. Với nhà thứ nhất, mức thuế hiện tại ở Anh được tính lũy tiến 5 bậc dựa trên giá trị nhà.

|

Với bậc thấp nhất, bất động sản có giá trị dưới 125.000 bảng Anh sẽ được miễn hoàn toàn thuế, trong khi ở mức cao hơn là từ 125.001 bảng Anh tới 250.000 bảng Anh, thuế suất cũng rất nhẹ, chỉ 2%.

Theo số liệu từ Chính phủ Anh, đa số hộ gia đình Anh hiện sở hữu một bất động sản trị giá dưới 250.000 bảng nên với số đông, mức thuế chỉ khoảng 0-2%.

Các bậc thuế tiếp theo chủ yếu đánh vào tầng lớp từ thu nhập trung bình khá tới nhóm siêu giàu tại Anh.

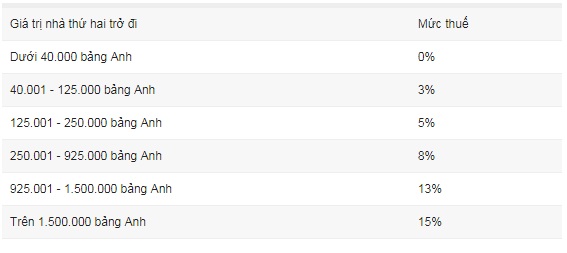

Bên cạnh đó, qua chính sách thuế, Chính phủ Anh cũng không ủng hộ việc đầu cơ nhà khi đánh thuế mạnh hơn vào nhà thứ hai trở đi. Các bậc thuế dành cho nhóm bất động sản này cao hơn so với nhà thứ nhất.

|

Có thể thấy với nhà thứ hai trở đi, mức thuế được tính sớm hơn và các bậc thuế cũng cao hơn so với nhà thứ nhất có giá trị tương đương.

Mỹ: Thu thuế mạnh khi bán nhà và thuế nhà thứ hai

Khi đánh thuế bán nhà, Sở thuế vụ Mỹ phân định rất rạch ròi ranh giới giữa nhà phục vụ sinh hoạt và nhà phục vụ đầu tư. Khi bán nhà sinh hoạt, hộ gia đình chủ nhà thường không phải bận tâm về thuế, còn khi bán nhà phục vụ đầu tư, quy định sẽ có nhiều sự khác biệt.

Khi người dân Mỹ có doanh thu từ bất kỳ hoạt động nào, Sở thuế vụ Mỹ đều yêu cầu các cá nhân hoặc hộ gia đình phải kê khai đầy đủ vào quyết toán thuế hàng năm, sau đó đưa ra bậc thuế tương ứng.

Các quy định thuế bất động sản tại Mỹ phân định rõ nhà mục đích ở và nhà mục đích đầu tư. Ảnh: Oaken. |

Theo quy định từ năm 2013 tại Mỹ, thuế suất cho việc tăng vốn dài hạn liên quan đến bất động sản là khoảng 15% và tăng lên 20% nếu cá nhân bán bất động sản trị giá trên 400.000 USD hoặc hộ gia đình bán bất động sản trên 450.000 USD.

Thuế sẽ được thu khi cá nhân hoặc hộ gia đình phát sinh doanh thu từ việc bán nhà, nằm trong hạng mục thuế thu nhập.

Với thuế bất động sản tính một lần khi mua nhà, mức thuế có sự dao động ở từng bang nhưng không quá 2,35% giá trị nhà.

Theo thống kê của WalletHub, 5 bang có thuế bất động sản cao nhất tại Mỹ là New Jersey, Illinois, New Hampshire, Connecticut và Winconsin, dao động trong khoảng 1,96-2,35%.

Bang có thuế bất động sản thấp nhất là Hawaii với mức thuế 0,27% trong khi giá trị trung bình của một bất động sản tại bang này cao gấp 2,5 lần trung bình nước Mỹ.

Tuy nhiên với một bất động sản chính để phục vụ sinh hoạt, chính quyền các bang tại Mỹ sẽ thu thuế rất thấp. Với những bất động sản có giá trị dưới 250.000 USD, một người Mỹ sẽ được miễn thuế khi bán hoặc dưới 500.000 USD với bất động sản thuộc sở hữu hộ gia đình.

Để chứng minh bất động sản này là nhà phục vụ sinh hoạt, cá nhân hoặc hộ gia đình phải đăng ký địa chỉ vào bằng lái hoặc hồ sơ bỏ phiếu bầu cử cũng như chứng minh được khoảng cách hợp lý từ bất động sản tới nơi làm việc. Nếu trong trường hợp có hai bất động sản mà không thể chứng minh đâu là nơi chính phục vụ sinh hoạt, cá nhân hoặc hộ gia đình sẽ không được miễn thuế khi bán nhà.

Luật Hỗ trợ nhà đất năm 2008 tại Mỹ cũng đặt dấu chấm hết cho việc miễn thuế với nhà thứ hai trở đi bởi những bất động sản này chủ yếu phục vụ đầu tư sinh lời.

DiaOcOnline.vn - Theo Zing

CÁC TIN KHÁC

-

» Thuế sở hữu nhà đất ở Anh được tính thế nào?

(16/04/2018 08:56) -

» Sydney chia làm 3 thành phố

(15/04/2018 08:38) -

» Thành phố nào có giá bất động sản tăng nhanh nhất thế giới?

(12/04/2018 08:23) -

» Giá nhà Singapore tăng mạnh nhất trong 8 năm

(09/04/2018 09:57) -

» Thành phố nào có giá thuê nhà đắt đỏ nhất thế giới?

(02/04/2018 13:51) -

» Tặng hơn 200 biệt thự sang cho dân làng, nhưng không một ai đến ở

(28/03/2018 13:43) -

» Đại gia Trung Quốc gặp khó với cao ốc 2,2 tỷ USD tại New York

(26/03/2018 13:45) -

» Một thành phố của Pháp rao bán nhà giá 1 EUR

(19/03/2018 13:30) -

» New York là thành phố ưa thích nhất của giới giàu có

(14/03/2018 08:51) -

» Gần 10.000 người Hồng Kông nộp đơn mua 750 căn hộ

(13/03/2018 10:40)

VIỆT NAM ĐẸP QUA ẢNH

Xem thêm

-

Chủ gốc không kí nữa có gây cản trở trong việc hoàn tất thủ tục làm sổ hồng cho nhà

Chủ gốc không kí nữa có gây cản trở trong việc hoàn tất thủ tục làm sổ hồng cho nhà - Có ủy quyền thực hiện tất cả các nghĩa vụ thay chủ nhà trong 30 năm

- Chuyển đổi đất nông nghiệp sang đất thổ cư có phải đăng ký trước

- Đất mua của UBND nay có thông báo thu hồi thì có hợp lý?

- Người nước ngoài muốn bán nhà tại Việt nam thì cần điều kiện và thủ tục gì

- Thủ tục phân chia tài sản

Chuyện thờ cúng ở chung cư

Chuyện thờ cúng ở chung cư

Hỗ trợ dịch vụ

Liên hệ phòng kinh doanhKẾT NỐI VỚI CHÚNG TÔI TẠI: