TÀI SẢN MỚI NHẤT

-

Chính chủ bán gấp căn hộ The Eastern 3PN 2WC diện tích 107m2

Chính chủ bán gấp căn hộ The Eastern 3PN 2WC diện tích 107m2 -

Bán nhà 1 trệt 1 lửng mặt tiền Quốc Lộ 22 , Phường Trung Mỹ Tây Q12

Bán nhà 1 trệt 1 lửng mặt tiền Quốc Lộ 22 , Phường Trung Mỹ Tây Q12 -

Bán nhà 60m2 mặt tiền Quốc Lộ 22 , Phường Trung Mỹ Tây Q12

Bán nhà 60m2 mặt tiền Quốc Lộ 22 , Phường Trung Mỹ Tây Q12 -

Bán nhà 1 trêt 2 lầu 4PN 2WC hẻm 911/ Quang Trung P14 Gò Vấp

Bán nhà 1 trêt 2 lầu 4PN 2WC hẻm 911/ Quang Trung P14 Gò Vấp -

Chính chủ cho thuê kho 200m2 tại hẻm 340 Lê Văn Quới, Bình Tân

Chính chủ cho thuê kho 200m2 tại hẻm 340 Lê Văn Quới, Bình Tân -

Cho thuê nhà nguyên căn mặt tiền Bà Hạt tiện kinh doanh mọi ngành

Cho thuê nhà nguyên căn mặt tiền Bà Hạt tiện kinh doanh mọi ngành

Ngân hàng lãi “khủng”

Cập nhật 02/11/2011 13:30Trong khi hàng loạt doanh nghiệp lao đao vì lãi suất thì nhiều ngân hàng lại công bố lợi nhuận “khủng” từ cho vay. So với cùng kỳ năm 2010, thu nhập từ lãi của nhiều ngân hàng tăng đến 80% mặc dù Ngân hàng Nhà nước liên tục siết tăng trưởng tín dụng.

|

Khoản lãi “khủng” không chỉ đến từ cho vay trên thị trường dân cư mà còn từ hoạt động cho vay liên NH, hoạt động tiền gửi...

Lãi cao dù tín dụng tăng thấp

NH Công thương VN (VietinBank) lợi nhuận sau thuế quý 3 lên đến 1.394 tỉ đồng, lũy kế chín tháng đầu năm đạt 4.128 tỉ đồng, tăng 49% so cùng kỳ năm 2010. NH Vietcombank đạt lợi nhuận sau thuế quý 3 là 1.025 tỉ đồng, lũy kế chín tháng lợi nhuận sau thuế đạt 3.308,6 tỉ đồng. Báo cáo tài chính riêng lẻ quý 3 của NH Sài Gòn Thương Tín cho thấy lãi ròng đạt 456 tỉ đồng, lũy kế chín tháng đạt 1.593 tỉ đồng.

NH Eximbank cũng lãi ròng 759 tỉ đồng trong quý 3, lũy kế chín tháng 2.028 tỉ đồng. Trong quý 3 NH Techcombank đạt 619,22 tỉ đồng lợi nhuận sau thuế, tăng 39,3% so với cùng kỳ năm trước, lũy kế chín tháng đạt 1.693,7 tỉ đồng, tăng 42,4% so với cùng kỳ; tăng trưởng dư nợ đến cuối quý 3 là 12%, cao hơn mức bình quân 8% của hệ thống NH. NH ACB đạt lợi nhuận sau thuế chín tháng 2.101 tỉ đồng, tăng hơn 15% so với cùng kỳ năm ngoái.

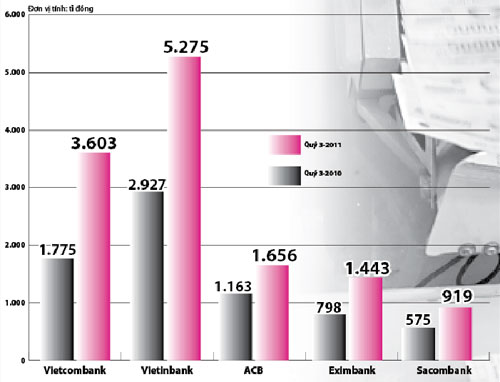

Trong đó, hầu hết NH đều có thu nhập từ lãi thuần tăng rất cao. Thu nhập từ lãi thuần trong quý 3 của Vietcombank tăng hơn gấp đôi so với cùng kỳ năm trước, đạt 3.603 tỉ đồng. Quý 3-2010, thu nhập từ lãi thuần của Vietcombank chỉ đạt 1.770 tỉ đồng. VietinBank lãi thuần quý 3 là 5.275 tỉ đồng. Eximbank thu nhập thuần từ lãi quý 3 ở mức 1.443 tỉ đồng, tăng 80% so với cùng kỳ 2010. ACB thu nhập lãi thuần trong quý 3 đạt 1.656 tỉ đồng, tăng 42,4% so với cùng kỳ 2010. Thu nhập thuần từ lãi vay của Sacombank trong quý 3 cũng tăng 63% so với cùng kỳ, đạt 1.500 tỉ đồng.

|

Vì sao lãi lớn?

Ông Nguyễn Phước Thanh, tổng giám đốc Vietcombank, cho biết thu nhập lãi thuần của các NH là lãi từ các hoạt động cho vay, trong đó có cho vay khách hàng thị trường dân cư, cho vay thị trường liên NH, lãi từ trái phiếu, tiền gửi... Trong đó nguồn thu đóng góp nhiều nhất là từ cho vay trên thị trường liên NH và nguồn thu từ hoạt động tiền gửi. Trong khi nguồn thu từ cho vay trên thị trường dân cư, doanh nghiệp chỉ chiếm một tỉ lệ lợi nhuận khiêm tốn do tăng trưởng tín dụng năm 2011 bị khống chế ở mức thấp. Mặt khác, dù trần lãi suất bị khống chế ở mức 14%/năm nhưng thực tế từ trước tháng 9-2011 NH phải trả cho người gửi tiền lên đến 17-18%/năm, nên cho vay trên 20% NH cũng khó mà thu lãi lớn.

Theo một lãnh đạo NH, suốt tháng 9, thị trường liên NH căng như dây đàn và đó cũng là cơ hội các NH có nguồn vốn dồi dào tận dụng cơ hội để kinh doanh. Trước tháng 9, khi thị trường liên NH trầm lắng, nguồn vốn này vẫn sinh lời tốt nhờ “biến tướng” dưới dạng tiền gửi tại các NH nhỏ với lãi suất lên đến 18-19%/năm.

Lo nợ xấu

Dù đạt kết quả kinh doanh ấn tượng, nhưng theo một số chuyên gia, hoạt động NH tiềm ẩn bất ổn. Chuyên gia Đinh Thế Hiển cho rằng phân tích cụ thể sẽ dễ dàng nhận ra dù tăng trưởng tín dụng của nhiều NH rất thấp, cao nhất cũng chỉ hơn 10%, nhưng thu nhập thuần từ lãi (là lãi thu từ các hoạt động cho vay, như cho vay khách hàng, NH khác, trái phiếu...) của những NH này lại tăng rất mạnh.

Trong khi đó, các hoạt động khác như kinh doanh nguồn vốn và dịch vụ đều đem lại lợi nhuận không bao nhiêu, thậm chí một số NH còn bị thua lỗ. Ông Hiển cho rằng với tăng trưởng tín dụng thấp như thời gian qua, mức tăng thu nhập thuần từ lãi của các NH chủ yếu nhờ vào chênh lệch giữa lãi suất cho vay và chi phí vốn, khoản chênh lệch này chắc chắn là do các đối tượng đi vay gánh. Tuy nhiên theo nhiều chuyên gia, việc NH đẩy gánh nặng chi phí lãi vay lên vai doanh nghiệp cũng là con dao hai lưỡi, nợ xấu của NH sẽ tiếp tục tăng mạnh một khi các doanh nghiệp, đặc biệt là doanh nghiệp bất động sản, không trả được nợ.

Trong thực tế, nợ xấu của hầu hết các NH đều đã tăng mạnh trong quý 3-2011. Phần lớn khoản nợ xấu này đến từ các khoản cho vay đầu tư, kinh doanh bất động sản. Tuy nhiên sau đó nguồn vốn bị mắc kẹt do thanh khoản thị trường giảm sút nghiêm trọng, nhiều doanh nghiệp không thể trả nợ gốc và khoản lãi suất quá cao, những khoản vay này biến thành nợ xấu của NH.

Đầu vào giảm, đầu ra vẫn cao

Nhiều chuyên gia cho rằng muốn đánh giá NH lãi cao hay không phải tính toán tỉ lệ sinh lời trên vốn tự có chứ không thể căn cứ vào con số tuyệt đối. Tuy nhiên, có thực tế nền kinh tế khó khăn, lãi suất đầu vào đã bị khống chế chặt ở mức 14%/năm, thậm chí 6%/năm với khoản tiền gửi dưới 1 tháng suốt gần hai tháng qua nhưng tốc độ giảm lãi suất cho vay rất chậm. Nhiều người vẫn phải trả lãi suất lên đến 19%/năm với các khoản vay cũ.

Theo các chuyên gia, NH Nhà nước cần quy định rõ ràng để kiểm soát lãi suất huy động và cho vay, sao cho chênh lệch giữa lãi suất đầu vào - đầu ra hợp lý. Bình thường chênh lệch giữa lãi suất huy động - cho vay khoảng 3% đã đủ cho NH có lãi. Nhưng khoản chênh lệch hiện nay cao hơn nhiều so với mức này. Trước đây NH cho rằng cần thời gian để tiêu thụ vốn lãi suất cao, nhưng nay qua hai tháng siết chặt lãi suất đầu vào mà lãi suất đầu ra vẫn cao là không hợp lý.

DiaOcOnline.vn - Theo Tuổi Trẻ

CÁC TIN KHÁC

-

» Thiếu vốn, ngân hàng dùng chiêu độc câu khách

(01/11/2011 10:35) -

» Làm sạch nợ xấu

(31/10/2011 13:10) -

» Tại sao vàng chưa tăng giá?

(31/10/2011 09:50) -

» Làm sạch nợ xấu

(30/10/2011 09:30) -

» Bảy biện pháp tăng cường quản lý thị trường vàng

(29/10/2011 09:10) -

» USD biến động là do... ngân hàng?

(28/10/2011 13:40) -

» Giá USD ngân hàng vượt 21.000 đồng

(28/10/2011 09:45) -

» Đổ vỡ tín dụng và bất ổn thị trường tài chính

(28/10/2011 08:55) -

» USD lên đỉnh, vàng vọt trên 45 triệu đồng

(26/10/2011 10:45) -

» Giải pháp căn cơ ổn định giá vàng

(25/10/2011 14:40)

VIỆT NAM ĐẸP QUA ẢNH

Xem thêm

-

Chủ gốc không kí nữa có gây cản trở trong việc hoàn tất thủ tục làm sổ hồng cho nhà

Chủ gốc không kí nữa có gây cản trở trong việc hoàn tất thủ tục làm sổ hồng cho nhà - Có ủy quyền thực hiện tất cả các nghĩa vụ thay chủ nhà trong 30 năm

- Chuyển đổi đất nông nghiệp sang đất thổ cư có phải đăng ký trước

- Đất mua của UBND nay có thông báo thu hồi thì có hợp lý?

- Người nước ngoài muốn bán nhà tại Việt nam thì cần điều kiện và thủ tục gì

- Thủ tục phân chia tài sản

Chuyện thờ cúng ở chung cư

Chuyện thờ cúng ở chung cư

Hỗ trợ dịch vụ

Liên hệ phòng kinh doanhKẾT NỐI VỚI CHÚNG TÔI TẠI: