TÀI SẢN MỚI NHẤT

-

Bán nhà 1 lầu mặt tiền chợ Liên Khu 5-6 tiện kinh doanh đa ngành

Bán nhà 1 lầu mặt tiền chợ Liên Khu 5-6 tiện kinh doanh đa ngành -

Bán 2 toà nhà KD căn hộ dịch vụ 24 Phòng ở đường 21 P8 Gò Vấp

Bán 2 toà nhà KD căn hộ dịch vụ 24 Phòng ở đường 21 P8 Gò Vấp -

Bán đất thổ cư 1/ đường số 3, BHH Bình Tân hẻm xe hơi lớn

Bán đất thổ cư 1/ đường số 3, BHH Bình Tân hẻm xe hơi lớn -

Chính chủ bán căn hộ Homyland Riverside 81m2 2PN tầng 25

Chính chủ bán căn hộ Homyland Riverside 81m2 2PN tầng 25 -

Chính chủ cho thuê nhà nguyên căn rộng rãi ở Phú Hoà Đông Củ Chi

Chính chủ cho thuê nhà nguyên căn rộng rãi ở Phú Hoà Đông Củ Chi -

Cho thuê nhà MT đường số 11 P.BHH Bình Tân đúc 2.5 tấm 4pn

Cho thuê nhà MT đường số 11 P.BHH Bình Tân đúc 2.5 tấm 4pn

Vướng mắc trong hoạt động cho vay mua nhà

Cập nhật 19/06/2009 17:25Trong thời gian gần đây, các ngân hàng thương mại (NHTM) nước ta đã đẩy mạnh việc cung ứng các sản phẩm ngân hàng bán lẻ trong đó có nghiệp vụ cho vay mua nhà trả góp. Đối tượng khách hàng nhắm đến của nghiệp vụ này thường là các cặp vợ chồng trẻ, hoặc các gia đình có mức thu nhập trung bình chưa đủ khả năng mua nhà.

Tuy nhiên, đối với bất kỳ NHTM nào thì điều kiện tiên quyết khi cung cấp sản phẩm này là người mua nhà phải thế chấp ngôi nhà sẽ mua cho ngân hàng cho đến khi nợ vay được thanh toán đầy đủ. Vấn đề đặt ra ở đây, là vào thời điểm ký hợp đồng thế chấp với ngân hàng, người mua chưa có quyền sở hữu đối với căn nhà đó.

Câu chuyện sẽ rất đơn giản nếu chúng ta áp dụng điều 320 Bộ luật Dân sự 2005, theo đó “vật dùng để bảo đảm thực hiện nghĩa vụ dân sự là vật hiện có hoặc được hình thành trong tương lai. Vật hình thành trong tương lai là động sản, bất động sản thuộc sở hữu của bên bảo đảm sau thời điểm nghĩa vụ được xác lập hoặc giao dịch bảo đảm được giao kết”.

Theo hướng dẫn tại điều 4 Nghị định 163/2006/NĐ-CP về giao dịch bảo đảm thì “Tài sản hình thành trong tương lai bao gồm cả tài sản đã được hình thành tại thời điểm giao kết giao dịch bảo đảm, nhưng sau thời điểm giao kết giao dịch bảo đảm mới thuộc sở hữu của bên bảo đảm”.

Căn cứ theo các quy định này ngân hàng và bên vay (bên mua nhà) có thể tiến hành ký kết hợp đồng thế chấp nhà ở hình thành trong tương lai. Với việc ký kết hợp đồng này các quyền lợi của ngân hàng với tư cách là bên nhận thế chấp đã được bảo đảm.

Tại điều 8 Nghị định 163 quy định: “Đối với tài sản pháp luật quy định phải đăng ký quyền sở hữu mà bên bảo đảm chưa đăng ký thì bên nhận bảo đảm vẫn có quyền xử lý tài sản khi đến hạn xử lý”.

Như vậy, tài sản bảo đảm hình thành đến đâu (thuộc quyền sở hữu của bên bảo đảm đến đâu) thì bên nhận bảo đảm đương nhiên có các quyền đối với tài sản bảo đảm đến đó mà không buộc phải thực hiện bất kỳ các thủ tục pháp lý nào khác như phải ký lại hợp đồng bảo đảm khi tài sản đã hình thành, hay phải đăng ký giao dịch bảo đảm lại...

Quy định của pháp luật là hoàn toàn logic và hợp lý, bởi lẽ nếu quy định tại thời điểm tài sản hình thành các bên phải ký kết hoặc đăng ký lại giao dịch bảo đảm thì sẽ hết sức bất lợi cho ngân hàng nếu bên vay (người mua nhà) không thiện chí hợp tác trong khi vốn vay đã giải ngân.

Tuy nhiên, trong thời gian gần đây, sản phẩm cho vay mua nhà của các ngân hàng đã gặp phải vướng mắc về thủ tục pháp lý. Vướng mắc xuất phát từ cách hiểu và áp dụng pháp luật của Cục Đăng ký Quốc gia giao dịch bảo đảm. Bằng việc viện dẫn quy định tại điểm a, khoản 1, điều 91 Luật Nhà ở rằng điều kiện để thực hiện các giao dịch liên quan đến nhà ở như mua bán, tặng cho, đổi, thế chấp, cho mượn... là phải có giấy chứng nhận quyền sở hữu đối với nhà ở, Cục Đăng ký Quốc gia giao dịch bảo đảm cho rằng sẽ không có khái niệm thế chấp nhà ở hình thành trong tương lai. Vì như vậy, tại thời điểm thực hiện giao kết hợp đồng thế chấp bên thế chấp chưa có giấy chứng nhận quyền sở hữu nhà ở. Cách hiểu như vậy là chưa chính xác.

Các điều kiện được đề cập tại khoản 1, điều 91 là các điều kiện được đặt ra đối với giao dịch là nhà ở hiện hữu (nhà ở đã hình thành và thuộc sở hữu của người thực hiện giao dịch) chứ không phải là điều kiện đặt ra đối với nhà ở hình thành trong tương lai. Quy định tại khoản 1 điều 91 Luật Nhà ở là hợp lý, nhằm bảo vệ quyền lợi của bên thứ ba ngay tình trong các giao dịch dân sự. Tránh trường hợp chủ sở hữu nhà ở dùng các giấy tờ pháp lý khác nhau liên quan đến nhà ở của mình để cùng một lúc thực hiện cùng nhiều giao dịch đối với nhiều bên khác nhau đối với cùng một tài sản.

Với cách hiểu này, ngày 4-10-2007 Cục Đăng ký Quốc gia giao dịch bảo đảm đã có Công văn số 232/ĐKGDBĐ-NV về việc giải quyết yêu cầu đăng ký thế chấp đối với nhà chung cư chưa được cấp Giấy chứng nhận quyền sở hữu nhà ở.

Theo đó, Cục đã hướng dẫn trong trường hợp này các bên (ngân hàng và bên vay) nên ký hợp đồng thế chấp quyền tài sản phát sinh từ hợp đồng mua bán nhà ở và thực hiện đăng ký tại các trung tâm đăng ký giao dịch bảo đảm. Để phát triển sản phẩm này, các ngân hàng thay vì yêu cầu bên vay ký hợp đồng thế chấp nhà ở hình thành trong tương lai đã thực hiện theo hướng dẫn của Cục Đăng ký Quốc gia giao dịch bảo đảm yêu cầu khách hàng ký hợp đồng thế chấp quyền tài sản phát sinh từ hợp đồng mua bán nhà ở.

Và để đảm bảo quyền lợi của mình, trong điều khoản về tài sản thế chấp của hợp đồng, các ngân hàng thường quy định các tài sản thế chấp là các quyền tài sản phát sinh từ Hợp đồng mua bán nhà ở bao gồm nhưng không chỉ giới hạn vào quyền sở hữu nhà ở và quyền sử dụng đất gắn liền với nhà ở. Quy định này là dễ hiểu, bởi cái mà ngân hàng cần nắm giữ ở đây là quyền sở hữu nhà gắn liền với quyền sử dụng đất.

Tuy nhiên, nội dung này, một lần nữa lại bị các trung tâm đăng ký giao dịch bảo đảm trực thuộc Cục Đăng ký Quốc gia giao dịch bảo đảm từ chối. Việc từ chối có thể xuất phát từ cách hiểu đây là hợp đồng thế chấp quyền tài sản và thuộc thẩm quyền đăng ký giao dịch bảo đảm của Trung tâm Đăng ký giao dịch bảo đảm. Nếu đưa quyền sở hữu nhà ở và quyền sử dụng đất ở vào thì thẩm quyền đăng ký sẽ chuyển sang các văn phòng đăng ký quyền sử dụng đất.

Vấn đề các ngân hàng lo ngại không phải là hợp đồng sẽ được đăng ký tại cơ quan nào mà điều quan trọng là quyền của ngân hàng với tư cách là bên nhận thế chấp phải được bảo đảm và khi có tranh chấp xảy ra, ngân hàng có thể xử lý tài sản thế chấp là nhà ở để thu hồi nợ vay. Trong khi đó, nếu đưa quyền sở hữu nhà ở và quyền sử dụng đất ở ra khỏi hợp đồng, thì khi hợp đồng mua bán nhà ở hoàn thành và được thanh lý, các quyền phát sinh từ hợp đồng mua bán nhà ở chấm dứt (ngoại trừ quyền sở hữu nhà ở và quyền sử dụng đất gắn liền với nhà ở) và giá trị tài sản thế chấp của ngân hàng khi đó nếu không có quyền sở hữu nhà ở và quyền sử dụng đất gắn liền với nhà ở sẽ bằng không.

Tại thời điểm này, muốn bảo vệ quyền lợi của mình, ngân hàng chỉ còn cách duy nhất là thuyết phục khách hàng ký hợp đồng thế chấp nhà ở (tại thời điểm này đã thuộc sở hữu của bên vay). Tiền vay đã giải ngân rồi, rủi ro đã hiện hữu rồi, nhưng biện pháp hạn chế rủi ro có hay không lại phải phụ thuộc vào sự thiện chí của khách hàng vay vốn.

Để tổn tại và phát triển các ngân hàng vẫn phải triển khai sản phẩm cho vay mua nhà trả góp, một sản phẩm có ý nghĩa lớn về mặt xã hội vì đối tượng khách hàng mà nó nhắm đến không phải những người giàu có đầu cơ nhà, đất (những đối tượng này có thể sử dụng những ngôi nhà hiện thuộc sở hữu của họ để thế chấp vay vốn mua tiếp các ngôi nhà khác). Những rủi ro về mặt pháp lý thì vẫn còn đó. Tuy nhiên, không khó để khắc phục hạn chế này bởi nó không xuất phát từ các văn bản quy phạm pháp luật mà xuất phát từ cách hiểu chưa chính xác của cơ quan quản lý nhà nước.

DiaOcOnline.vn - Theo TBKTSG

TIN LIÊN QUAN

-

Tín dụng bất động sản: Hạ nhiệt, chọn trọng tâm

23/09/2009 09:25 -

Tín dụng ngân hàng bơm "bong bóng" bất động sản?

31/08/2009 08:20 -

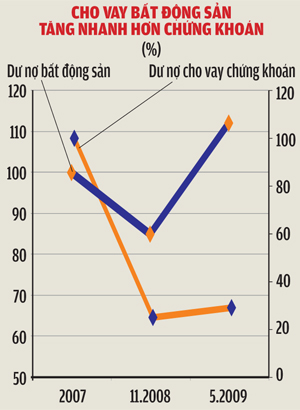

Cho vay bất động sản tăng nhanh hơn chứng khoán

20/07/2009 15:30 -

Dư nợ cho vay đầu tư chứng khoán, bất động sản tăng mạnh

18/07/2009 09:55 -

Các ngân hàng ưu đãi cho vay mua nhà

07/07/2009 11:25

CÁC TIN KHÁC

-

3 giai đoạn để đầu tư

17/03/2009 10:15 -

Dự án đường cao tốc TPHCM - Trung Lương: “Gia hạn” đến bao giờ?

19/06/2009 16:50 -

TP HCM mạnh tay xử lý nhà thầu chây ỳ

19/06/2009 16:40 -

Thừa Thiên-Huế: Phú Bài được công nhận đô thị loại IV

19/06/2009 16:05 -

Giá phòng trọ, dịch vụ mùa thi ở Hà Nội: Tất cả đều... “cắt cổ”

19/06/2009 15:45

Hỗ trợ dịch vụ

Liên hệ phòng kinh doanhKẾT NỐI VỚI CHÚNG TÔI TẠI: