TÀI SẢN MỚI NHẤT

-

Cho thuê căn hộ FULL NỘI THẤT chung cư The MarQ Nguyễn Đình Chiểu, P.Đa Kao, Q1

Cho thuê căn hộ FULL NỘI THẤT chung cư The MarQ Nguyễn Đình Chiểu, P.Đa Kao, Q1 -

Chính chủ bán nhà mặt tiền Kinh Dương Vương vị trí siêu đẹp

Chính chủ bán nhà mặt tiền Kinh Dương Vương vị trí siêu đẹp -

Cho Thuê hoặc bán Nhà mặt tiền 181 Tỉnh Lộ 15, Tân Thạnh Đông, Củ Chi

Cho Thuê hoặc bán Nhà mặt tiền 181 Tỉnh Lộ 15, Tân Thạnh Đông, Củ Chi -

Bán nhà 1 trệt 3 lầu siêu đẹp Nguyễn Gia Trí (nối dài) P25 Bình Thạnh

Bán nhà 1 trệt 3 lầu siêu đẹp Nguyễn Gia Trí (nối dài) P25 Bình Thạnh -

Cho thuê nhà 1 trệt 2 lầu hẻm xe hơi Huỳnh Tấn Phát Nhà Bè

Cho thuê nhà 1 trệt 2 lầu hẻm xe hơi Huỳnh Tấn Phát Nhà Bè -

Chính chủ bán nhà mặt tiền Nguyễn Văn Đậu 1 trệt 1 lầu vị trí vàng

Chính chủ bán nhà mặt tiền Nguyễn Văn Đậu 1 trệt 1 lầu vị trí vàng

Đẩy vốn vào địa ốc, ngân hàng vẫn chùn tay

Cập nhật 06/09/2012 08:30 |

Trên thị trường vốn hiện nay, mặt bằng lãi suất cho vay mua nhà hiện còn thấp hơn cả trần huy động. Lãi suất vay đối với khách hàng cá nhân thấp nhất chỉ 8,6%/năm và doanh nghiệp (DN) là 9%/năm được HDBank áp dụng kể từ đầu tháng 9 và giải ngân đến hết năm 2012, với tổng hạn mức tín dụng hơn 2.000 tỷ đồng. Tại ANZ, lãi suất cho khách hàng cá nhân vay mua nhà trả góp thấp nhất chỉ còn 11,8%/năm. HSBC giảm lãi suất cho khách hàng cá nhân vay mua nhà còn 9,9%/năm. Vietcombank, BIDV và VIB ưu đãi lãi suất 9%/năm…

Không chỉ giảm dần lãi suất để kích thích tăng trưởng dư nợ, các ngân hàng thương mại còn dành ngân khoản hàng ngàn tỷ đồng cho lĩnh vực bất động sản, vốn được xem là nhạy cảm, nhưng trong lúc này lại chính là địa chỉ tốt để cho vay. Chỉ tính riêng BIDV, ACB, Vietcombank, VIB, VietinBank và SeABank đã cam kết đưa 20.000 tỷ đồng vào bất động sản và tiến độ giải ngân sẽ được thực hiện trong thời gian từ nay đến cuối năm 2012.

Trong bối cảnh tăng trưởng tín dụng toàn ngành ngân hàng tính đến cuối tháng 8/2012 mới đạt 1,4%; DN hoạt động trong lĩnh vực sản xuất, kinh doanh và kể cả xuất khẩu chưa mặn mà với việc mở rộng đầu tư, sản xuất, kinh doanh, các ngân hàng kỳ vọng việc đẩy vốn vào bất động sẽ giúp đẩy nhanh mục tiêu tăng trưởng tín dụng, hoàn thành kế hoạch kinh doanh được giao.

Thế nhưng, vốn thực tế vào bất động sản vẫn khó được khơi thông, dù các ngân hàng đã nỗ lực đẩy mạnh vốn. Một phần là do áp lực lãi suất còn đè nặng khách hàng, nhất là khách hàng cá nhân có nhu cầu về nhà ở. Trong khi đó, mức lãi suất ưu đãi chỉ được các ngân hàng ưu tiên cho khách hàng mua nhà ở 1 - 3 tháng đầu.

Còn thực tế, lãi suất các ngân hàng thương mại áp dụng cho khách hàng cá nhân hiện vẫn dao động 14 - 16%/năm. Thậm chí, ở các ngân hàng quy mô nhỏ và vừa, lãi suất áp dụng đối với khách hàng cá nhân có nhu cầu vay mua nhà còn lên tới 16 - 18%/năm. Mặt khác, rủi ro nợ xấu luôn xuất phát từ việc cho vay bất động sản, nên dù các ngân hàng đã mở rộng hầu bao, nhưng vẫn “siết” điều kiện vay vốn. Đáng chú ý là, với các DN bất động sản, ngân hàng thương mại chỉ hỗ trợ thông qua việc “rót” vốn cho cá nhân mua căn hộ của dự án và ưu tiên cho dự án có đầu ra tương đối khả thi, tiến độ hoàn thành 99%.

Hiện ACB dành hạn mức tín dụng 5.000 tỷ đồng cho khách hàng vay mua bất động sản thời hạn vay đến 20 năm, ân hạn vốn đến 12 tháng và ACB tài trợ lên đến 99% giá trị bất động sản mua. Tuy nhiên, theo ông Bùi Tấn Tài, Phó tổng giám đốc, kiêm Giám đốc Khối khách hàng cá nhân của ACB, việc giải ngân vốn vào bất động sản ở thời điểm này phải rất thận trọng. “ACB chỉ hỗ trợ cá nhân có nhu cầu mua nhà để ở tại các dự án mà Ngân hàng có hợp tác liên kết tài trợ vốn”, ông Tài cho biết.

Thực tế ở Việt Nam hiện nay, hầu hết các hoạt động cho vay của ngân hàng trực tiếp, hoặc gián tiếp đều gắn với bất động sản. Do đó, dù rộng cửa cho vay, song các ngân hàng vẫn thận trọng. Bởi thực tế, nợ xấu ngành ngân hàng đang gia tăng phần lớn tập trung vào tín dụng bất động sản.

Theo đánh giá của ông Dương Đức Hùng, Giám đốc Khối khách hàng cá nhân của ANZ Việt Nam, khả năng dư nợ bất động sản sẽ dần được cải thiện khi xu hướng lãi suất tiếp tục đi xuống. Tuy nhiên, để phá được “tảng băng chìm” đối với bất động sản, theo PGS-TS. Trần Hoàng Ngân, Thành viên Hội đồng tư vấn chính sách tài chính, tiền tệ quốc gia, thì không chỉ giảm lãi suất, mà các chủ đầu tư dự án cũng phải nỗ lực giảm giá bất động sản.

DiaOcOnline.vn - Theo Báo Đầu Tư

CÁC TIN KHÁC

-

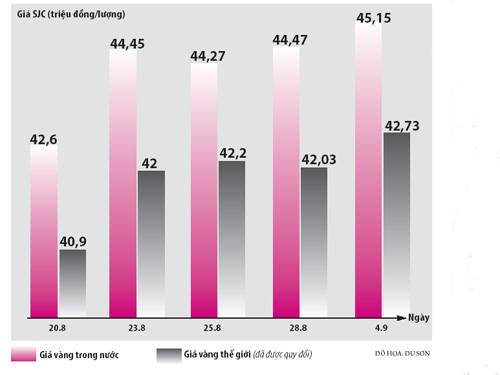

Vàng quá đắt

05/09/2012 11:30 -

Kích cầu và chờ đợi

02/09/2012 06:20 -

Lãi suất còn có thể hạ

30/08/2012 08:30 -

Qatar muốn rót 4 tỷ USD vào bất động sản Việt Nam

28/08/2012 16:15 -

Ngân hàng dồn vốn cho bất động sản

26/08/2012 08:10

Hỗ trợ dịch vụ

Liên hệ phòng kinh doanhKẾT NỐI VỚI CHÚNG TÔI TẠI: