Góp ý cho dự thảo Luật Thuế nhà, đất

Cập nhật 10/09/2009 15:30|

|

Cho đến nay, dự thảo (lần 4) Luật Thuế nhà, đất đã được Bộ Tài chính soạn thảo, lấy ý kiến của các bộ, ngành, địa phương, các tổ chức xã hội, và cá nhân... và đang được trình Chính phủ xem xét, cho ý kiến trước khi trình Quốc hội thảo luận, thông qua vào giữa năm 2010.

Để tăng tính thực tế, ổn định và sự đồng thuận xã hội, cũng như bảo đảm được mục tiêu đặt ra cho dự thảo Luật Thuế nhà, đất, người viết có vài ý kiến đóng góp cho bản dự thảo (lần 4) này.

Thứ nhất, về đối tượng chịu thuế và không chịu thuế:

Theo điều 2 dự thảo thì đối tượng chịu thuế là 1) Nhà ở; 2) Đất ở; 3) Đất sản xuất kinh doanh phi nông nghiệp. Đồng thời, điều 3 của dự thảo quy định đối tượng không thuộc diện chịu thuế là: 1) Đất sử dụng vào mục đích công cộng, phúc lợi xã hội hoặc từ thiện không vì mục đích kinh doanh; 2) Đất do các cơ sở tôn giáo sử dụng không vì mục đích kinh doanh; 3) Đất làm nghĩa trang, nghĩa địa không vì mục đích kinh doanh; 4) Đất sông, ngòi, kênh, rạch, suối không vì mục đích kinh doanh; 5) Đất xây dựng trụ sở cơ quan hành chính, sự nghiệp nhà nước, tổ chức xã hội, công trình văn hóa, đất sử dụng vào mục đích quốc phòng và an ninh.

Như vậy, rõ ràng đối tượng của Luật Thuế nhà, đất này rất hẹp, chỉ bao gồm các diện tích đất và nhà dùng để ở và đất kinh doanh phi nông nghiệp. Vì vậy, phải chăng nên điều chỉnh tên của Luật Thuế nhà, đất thành Luật Thuế nhà, đất ở và đất kinh doanh phi nông nghiệp để có sự phân biệt với các luật khác có liên quan đến quản lý nhà nước đối với diện tích đất đai dùng cho các mục tiêu sử dụng khác.

Mặt khác, dự thảo luật cũng chưa có sự định nghĩa rõ thế nào là đất kinh doanh nông nghiệp và đất kinh doanh phi nông nghiệp, nhà ở thông thường với nhà ở trong các dự án nhà ở xã hội, nhà tái định cư ở đô thị. Điều này sẽ gây nhiều tranh cãi, bỏ sót hoặc thu trùng trong khi vận dụng Luật Thuế nhà, đất vào thực tiễn.

Vì lẽ, trong thực tế cuộc sống, sẽ ngày càng khó có việc phân biệt rạch ròi giữa sản xuất kinh doanh nông nghiệp và sản xuất kinh doanh phi nông nghiệp thuần túy, nhất là khi có sự kết hợp bốn nhà: Nhà nước, nhà khoa học, nhà doanh nghiệp và nhà nông, hay khi có sự phát triển các tổ hợp kinh doanh nông - công nghiệp, trong đó có sự phối hợp đồng bộ và đan xen giữa các hoạt động nghiên cứu khoa học, trồng trọt, chăn nuôi và chế biến thành các sản phẩm theo quy mô công nghiệp hiện đại và khép kín.

Thậm chí, không loại trừ sự phát triển của các loại hình kinh doanh du lịch trong khuôn khổ các dự án kinh doanh nông nghiệp. Hơn nữa, trong tương lai, sẽ ngày càng phát triển các dự án nhà ở cho công nhân, người lao động các khu công nghiệp và chế xuất, hoặc các dự án phát triển bất động sản phục vụ các mục tiêu tái định cư xã hội phi lợi nhuận cần được loại trừ khỏi danh sách đối tượng thu thuế nhà, đất ở.

Thứ hai, về cách tính thuế: Giá tính thuế đối với nhà ở (điều 6 của dự thảo) đã bộc lộ một số bất cập:

- Đánh đồng các nhà đã hết thời hạn khấu hao, qua sử dụng nhiều năm với các nhà mới xây dựng. Quy định này có thể tạo thuận lợi và mang lại nhiều lợi ích cho cơ quan thu thuế, nhưng chắc chắn sẽ gây thiệt thòi cho người dân nghèo.

Hơn nữa, để bảo đảm sự đồng thuận xã hội cao, tránh sự lỏng lẻo, tùy tiện, luật cần định rõ nguyên tắc tính tỷ lệ phần trăm trên đơn giá một mét vuông nhà ở xây dựng mới của nhà ở cùng loại để tính giá tính thuế nhà ở, chứ không nên chuyển toàn bộ việc quan trọng này cho Chính phủ tự quyết định.

- Việc tính hệ số phân bổ cho các tầng nhà chung cư, nhà nhiều tầng và nhà nhiều hộ ở để tính giá thuế đất sẽ có hai bất cập: Một mặt, sẽ không khuyến khích xây nhà cao tầng nhằm nâng cao hiệu quả sử dụng đất như mục tiêu đặt ra ban đầu cho Luật Thuế nhà, đất.

Mặt khác, sẽ gây bất bình đẳng xã hội vì người ở tầng cao không có đất sao vẫn phải nộp thuế đất; hoặc người có đất xây nhà càng cao tầng càng phải nộp nhiều thuế đất, trong khi vẫn phải nộp nhiều thuế nhà hơn người xây ít tầng.

Hơn nữa, trong bối cảnh sẽ có nhiều nhà cao tầng có nhiều tầng ngầm, thì sao dự thảo không có quy định thu tiền thuế đất cho các tầng ngầm này. Rõ ràng, nên bỏ việc thu tiền thuế đất cho các tầng kể cả trên mặt đất, hay ngầm dưới đất, mà chỉ nên thu thuế nhà của các tòa nhà cao tầng.

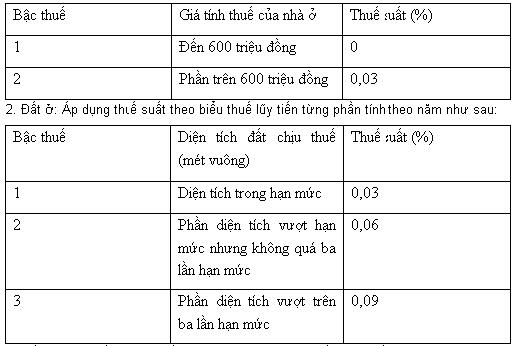

Thứ ba, về thuế suất: Điều 7 dự thảo quy định thuế suất đối với nhà ở, đất ở và đất sản xuất kinh doanh phi nông nghiệp như sau:

1. Nhà ở: Áp dụng thuế suất theo biểu thuế lũy tiến từng phần tính theo năm như sau: 3. Đất ở nhà nhiều tầng, nhiều hộ ở, nhà chung cư, đất sản xuất kinh doanh phi nông nghiệp: áp dụng một mức thuế suất là 0,03%.

|

Thực tế cho thấy, cần xem lại con số khởi điểm giá tính thuế nhà ở là 600 triệu đồng trên, vì lẽ không thể lấy đơn giá chính thức 4 triệu đồng x 150 m2 để thành con số 600 triệu đồng đó được, vì tuyệt đại đa sô người dân đâu có mua được giá “ gốc ” như quy định của luật, mà đều phải mua nhà theo giá cao hơn, có cộng thêm chênh lệch giá cho các trung gian.

Hơn nữa, trong bối cảnh lạm phát và nhiều biến động thị trường như hiện nay, việc cố định con số tuyệt đối giá nhà, trong khi lại “thả nổi” tỷ lệ phần trăm trên đơn giá một mét vuông nhà ở xây dựng mới của nhà ở cùng loại để tính giá tính thuế nhà ở như quy định tại điều 6 khoản 1 điểm b của dự thảo (**), là chưa thỏa đáng cả về tình và lý.

Nói cách khác, hoặc cần nâng mức khởi điểm giá nhà tính thuế nhà ở lên cao hơn (ít nhất hai lần, tức 1,2 tỉ đồng), hoặc chỉ cần xác định nguyên tắc tính giá khởi điểm này, rồi giao Chính phủ tính toán cụ thể cho từng giai đoạn cụ thể, sẽ phù hợp hơn cả với thực tế, cả với những quy định khác trong dự thảo thuế nhà, đất.

Ngoài ra, cần nâng mức diện tích đất ở chịu thuế ở bậc 2 lên thành không quá năm lần thay vì ba lần, và ở bậc 3 là vượt quá năm lần thay vì ba lần như dự thảo quy định tại điều 7 khoản 2 để phù hợp thực tế lịch sử, cũng như xu hướng cải thiện điều kiện nhà, đất ở cho người dân.

Thứ tư, về miễn thuế: Điều 10 quy định việc miễn thuế được áp dụng cho chín trường hợp, còn điều 11 quy định việc giảm 50% thuế cho sáu trường hợp. Những quy định trên về cơ bản là phù hợp thực tiễn và chủ trương khuyến khích đầu tư và chính sách xã hội của Nhà nước, tuy nhiên cần đặc biệt nhấn mạnh sự loại trừ các dự án kinh doanh sân golf khỏi danh mục các dự án xã hội hóa thể thao và văn hóa, nhằm tránh sự lạm dụng và phát triển tràn lan, của các dự án này...

Ngoài ra, cũng cần phân biệt việc miễn và giảm thuế nhà, đất cho các đối tượng chính sách chỉ có giá trị khi và chỉ khi các đối tượng này còn sống và trực tiếp sử dụng nhà, đất ở cho nhu cầu sinh tồn của mình. Còn khi chúng đã bị chuyển đổi cho các chủ mới thì sẽ không còn được coi là đối tượng được hưởng miễn, giảm thuế nhà đất nữa.

Cuối cùng, cần xem lại quy định giảm 50% thuế cho đất sử dụng để sản xuất kinh doanh của hợp tác xã ở điều 11 khoản 5, vì trong xu hướng sẽ xuất hiện nhiều doanh nghiệp trong các hợp tác xã, như vậy sẽ tạo bất bình đẳng giữa các loại hình doanh nghiệp trong kinh doanh theo các cam kết hội nhập kinh tế quốc tế.

Thậm chí, hơn thế nữa, quy định này dễ gây lạm dụng bằng cách các doanh nghiệp sẽ lách luật, thành lập nhiều hợp tác xã danh nghĩa để mượn mác hợp tác xã nhằm mục đích trốn thuế nhà, đất do họ sở hữu đích thực, tạo ra sự bùng nổ cơn sốt thành lập các hợp tác xã và sự sụt giảm tương ứng nguồn thu thuế nhà, đất cho ngân sách nhà nước các cấp... (TS. Nguyễn Minh Phong - Trưởng phòng Nghiên cứu kinh tế, Viện Nghiên cứu phát triển kinh tế - xã hội Hà Nội).

(**) Giá tính thuế của một mét vuông nhà ở được xác định theo tỷ lệ phần trăm trên đơn giá một mét vuông nhà ở xây dựng mới của nhà ở cùng loại (kể cả trường hợp sử dụng nhà ở để cho thuê hoặc kinh doanh) do cơ quan nhà nước có thẩm quyền quy định).

DiaOcOnline.vn - Theo TBKTSG

Đối tượng của dự thảo Luật Thuế nhà, đất hiện nay chỉ mới bao gồm các diện tích đất và nhà dùng để ở và đất kinh doanh phi nông nghiệp. Ảnh: Lê Toàn

Đối tượng của dự thảo Luật Thuế nhà, đất hiện nay chỉ mới bao gồm các diện tích đất và nhà dùng để ở và đất kinh doanh phi nông nghiệp. Ảnh: Lê Toàn