Vì sao một số ngân hàng bắt đầu tăng lãi suất cho vay với người mua nhà?

Cập nhật 29/09/2018 09:04Công ty chứng khoán Rồng Việt ghi nhận những dấu hiệu ban đầu của tình trạng "hưng phấn bất hợp lý", đặc biệt trên thị trường bất động sản.

|

Theo giả thuyết "bất ổn tài chính" của Hyman Minsky, sự lạc quan thái quá và tình trạng vay nợ quá nhiều tạo nên bong bóng tài sản tài chính. "Sự hưng phấn bất hợp lý" là yếu tố cốt lõi đằng sau các cuộc khủng hoảng tài chính. Điều này thường xảy ra khi sự lạc quan vào tăng trưởng kinh tế lên cao và dòng vốn từ thị trường tài chính bị phân bổ lệch lạc. Trong suốt thời kỳ này, hiện tượng lạm phát giá tài sản gia tăng khi cả người đi vay và người cho vay đều sẵn sàng rót vốn vào các tài sản đầu cơ, qua đó xuất hiện tình trạng tỷ lệ tiết kiệm và vay mượn diễn biến trái chiều.

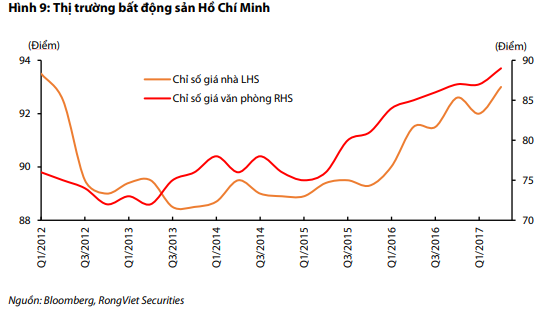

Tại Việt Nam, Công ty chứng khoán Rồng Việt ghi nhận những dấu hiệu ban đầu của tình trạng "hưng phấn bất hợp lý", đặc biệt trên thị trường bất động sản. Sau giai đoạn hồi phục kể từ lần chạm đáy năm 2012, hoạt động đầu cơ đang gia tăng trở lại. Tại thị trường căn hộ, công ty chứng khoán này ghi nhận gần 1/2 số giao dịch được thực hiện bởi các nhà đầu cơ. Điều này đã đẩy giá căn hộ lên cao.

Đáng chú ý, hoạt động đầu cơ lan rộng tại thị trường đất nền. Những tin đồn liên quan tới các dự án cơ sở hạ tầng và kỳ vọng thái quá của giới đầu cơ đã thổi giá trị tài sản bất động sản trong thời gian qua. Theo khảo sát của Chứng khoán Rồng Việt, giá đất tại một số quận/huyện mới phát triển tại Hồ Chí Minh và Hà Nội đã tăng 3 lần so với cùng kỳ năm trước. Bên cạnh đó, thị trường bất động sản tại thành phố loại 1, loại 2 và đất nông nghiệp xung quanh khu vực đặc khu kinh tế cũng ghi nhận sự bùng nổ bất hợp lý.

Theo số liệu từ Ngân hàng nhà nước Việt Nam, vốn tín dụng vào khu vực bất động sản chiếm 10% tổng dư nợ cho vay. Nếu tính cả khoản cho vay mua nhà dưới dạng tín dụng tiêu dùng, con số trên có thể lên tới 18-20% tổng dư nợ, tương đương 55 tỷ USD. Rõ ràng, điều này cao hơn mức an toàn 8-10% nhưng thấp hơn mức đỉnh 30% trong giai đoạn 2007-2008.

Những diễn biến từ 10 năm trước luôn nhắc nhở chúng ta về khả năng vỡ bong bóng tài sản khi chính sách tiền tệ thắt chặt. Khi đó, toàn nền kinh tế đều chịu tác động mạnh.

|

Mô hình lý thuyết của IMF cho thấy khả năng gia tăng rủi ro liên quan tới việc phân bổ tín dụng trong thời kỳ tăng trưởng kinh tế. Trên phương diện tổng cầu, cá nhân và tổ chức đều lạc quan thái quan vào triển vọng của nền kinh tế và giá tài sản. Ở khía cạnh tổng cung, khả năng chấp nhận rủi ro của các trung gian tài chính với các khoản nợ dài hạn và tài sản ngắn hạn gia tăng. Các tổ chức này tập trung tìm kiếm lợi tức trong bối cảnh chính sách tiền tệ nới lỏng. Tất cả điều đó có thể đưa dòng vốn tín dụng tới khu vực doanh nghiệp dễ bị tổn thương và cho phép người đi vay gia tăng tỷ lệ đòn bẩy một cách khó tin.

|

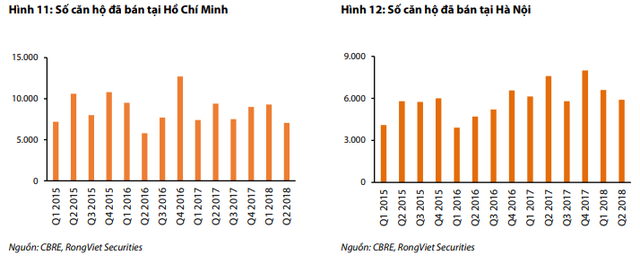

Nhận thức được những rủi ro này, Ngân hàng nhà nước đã bắt đầu thắt chặt chính sách tiền tệ, đặc biệt dòng vốn tới thị trường bất động sản. Một số ngân hàng bắt đầu tăng lãi suất cho vay với người mua nhà. Từ quý 2/2018, quy mô giao dịch căn hộ tại thị trường Hồ Chí Minh và Hà Nội đều giảm trên 20% YoY. Bên cạnh đó, giá đất nền đã điều chỉnh giảm mạnh trong các tháng gần đây. Tại các khu vực ngoại ô của Hồ Chí Minh, giá đất nền đã giảm khoảng 30% so với mức đỉnh hồi đầu năm nhưng vẫn cao hơn năm 2017.

DiaOcOnline.vn - Theo Trí Thức Trẻ