Triển vọng cổ phiếu ngành BĐS năm 2011

Cập nhật 04/05/2011 14:10 |

Triển vọng năm 2011 như thế nào khi thị trường BĐS gặp khó khăn nhiều hơn do chính sách tiền tệ thắt chặt, đặc biệt là thắt chặt cho vay kinh doanh BĐS, vay tiêu dùng mua nhà và lãi suất vay tăng mạnh lên trên 20%/năm?

Hiện tại, tổng dư nợ cho vay BĐS, chứng khoán, vay tiêu dùng là 431,000 tỷ đồng, chiếm 18,7% tổng dư nợ tín dụng. Trong đó, riêng cho vay BĐS là 228,000 tỷ đồng, tăng 23.5%. Việc tiếp tục hạn chế và giảm cho vay kinh doanh BĐS trong thời gian qua và ngày càng quyết liệt hiện nay đã làm cho tình hình kinh doanh BĐS ảm đạm, đặc biệt ở phân khúc căn hộ cao cấp trên cả nước, nhất là khu vực phía Nam như TP. HCM, Bình Dương, Đồng Nai…

Các doanh nghiệp BĐS tại phía Nam triển khai nhiều gói khuyến mại như hạ giá bán, cung cấp tín dụng mua nhà nhằm kích thích việc bán căn hộ, thu hồi vốn đầu tư. Nhiều dự án liên tục khuyến mại như Happy Plaza chiết khấu 17% so với giá gốc, The Everich của Phát Đạt chỉ cần trả 30% và thanh toán phần còn lại khi nhận căn hộ mà không tính lãi… Các căn hộ bình dân đang là sản phẩm tiêu thụ chính tại TP. HCM, với mức giá dao động từ 11 - 16 triệu đồng/m2.

TP. HCM: Nguồn cung tăng cao

Các căn hộ cao cấp có giá từ 1,500 USD/m2 trở lên hầu như rất ít giao dịch. Trong khi đó, nguồn cung căn hộ cao cấp tiếp tục tăng mạnh. Theo CBRE, nguồn cung căn hộ mới trong quý I/2011 tại TP. HCM là 40,621 căn, đến từ 79 dự án. Trong đó, căn hộ cao cấp là 13,847 căn, trung cấp là 17,228 căn và bình dân là 9,546 căn, nâng tổng nguồn cung căn hộ đang giao dịch trên địa bàn lên khoảng 120,000 căn. Điều này tạo áp lực cung lớn lên thị trường BĐS TP. HCM, đặc biệt là phân khúc căn hộ cao cấp và hạng sang.

Các khó khăn trong thị trường căn hộ tại TP. HCM đang tác động mạnh đến hoạt động kinh doanh của các DN khu vực này như CTCP Phát triển BĐS Phát Đạt (DPR), CTCP Tư vấn thương mại dịch vụ địa ốc Hoàng Quân (HQC), CTCP Địa ốc Sài Gòn Thương Tín (SCR), Tổng CTCP Đầu tư phát triển xây dựng (DIG), CTCP Hoàng Anh Gia Lai (HAG), CTCP Licogi 16 (LCG). Tuy nhiên, ngoài PDR tập trung vào căn hộ chung cư thì các công ty còn lại như DIG, HQC, LCG lại tập trung vào mảng kinh doanh đất nền dự án, nên được hưởng lợi từ việc các dự án đã đền bù trước đây với chi phí đền bù thấp và tiếp tục kinh doanh có lãi từ việc chuyển nhượng dự án, chuyển nhượng đất nền. HAG thì được lợi thế từ quỹ đất sạch của đơn vị với chi phí thấp từ giai đoạn trước đây, giúp Công ty ổn định trong hoạt động kinh doanh.

Hà Nội: Chung cư phân hoá

Tại Hà Nội, thị trường căn hộ, đất nền có 2 tên tuổi lớn là CTCP Đầu tư phát triển đô thị và khu công nghiệp Sông Đà (SJS) và CTCP Phát triển đô thị Từ Liêm (NTL). Kết quả kinh doanh năm 2010 của NTL gần như tương đương năm 2009; kết quả kinh doanh của SJS giảm 35.7% về lợi nhuận do năm 2010 SJS không kinh doanh sản phẩm mới, mà chủ yếu thu tiền từ các sản phẩm kinh doanh trong năm 2009.

Trong năm 2010, thị trường BĐS Hà Nội có sự phân hoá rõ rệt, đặc biệt ở phân khúc căn hộ chung cư. Các căn hộ có mức giá dưới 30 triệu đồng/m2 được chào đón khá tích cực tại khu vực phía Tây Hà Nội (Hà Đông, Hoài Đức, Mỹ Đình, Trung Hòa - Nhân Chính, Trung Yên…), trong khi các căn hộ cao cấp có giá bán từ 1,500 USD/m2 trở lên khá ảm đạm và ngày càng khó tiêu thụ. Trong tháng 4.2011 chứng kiến sự giảm giá từ Dự án Rừng Cọ - Ecopark, với mức chiết khấu 12% so với giá công bố; Dự án Times City của Vincom có mức chiết khấu 5% so với giá công bố. Đây là những tín hiệu cho thấy thị trường căn hộ cao cấp tại Hà Nội đang có những dấu hiệu suy giảm.

Quý I/2011, cung căn hộ mới tại Hà Nội vào khoảng 23,000 căn, nâng tổng cung căn hộ tại Hà Nội đang chào bán lên trên 100,000 căn. Ngoài ra, nguồn cung đất nền cũng tăng mạnh từ các dự án BĐS. Hiện tại, Hà Nội có hơn 244 dự án BĐS lớn nhỏ đang và sẽ triển khai trên quỹ đất hơn 9,500 héc-ta, tạo nguồn cung lớn trong thời gian tới.

Phân khúc trung tâm thương mại

Thị trường trung tâm thương mại (TTTM) tại Hà Nội và TP. HCM tương đối giống nhau trong thời gian qua, với việc thiếu mặt bằng TTTM tại khu vực trung tâm nội thành và thừa tại khu vực ven thành phố. Tuy nhiên, tại TP. HCM, nguồn cung ở khu vực ven đô tăng không quá nhanh. Còn tại Hà Nội, khu vực phía Tây có hàng loạt dự án lớn đi vào hoạt động, đẩy nguồn cung TTTM tăng mạnh trong năm 2010 - 2011, như các dự án như Keangnam Landmark Tower, Grand Plaza, Savico MegaMall, TTTM chợ Mơ, Pico Mall, The Garden, Times City (230,000 m2), Royal City (200,000 m2), Ciputra Mall (200,000 m2). Bên cạnh đó là áp lực từ các dự án mà Vincom dự kiến triển khai lên tới 1 triệu m2 sàn TTTM tại Hà Nội trong thời gian tới. Hệ quả là có xu hướng dư thừa nguồn cung TTTM tại phía Tây Hà Nội, trong khi vẫn thiếu hụt tại khu vực trung tâm nội thành.

Tổng diện tích TTTM tại Hà Nội tính đến cuối quý I/2011 là 104,481 m2 do Tràng Tiền Plaza đóng cửa dẫn đến sụt giảm nguồn cung hiện hữu, tỷ lệ trống bình quân tăng lên 12,5%, giá thuê tăng nhẹ 3.9% so với cuối năm 2009. Tại TP. HCM, nguồn cung quý I/2011 tăng thêm 15,000 m2, nâng tổng nguồn cung TTTM lên 352,790 m2, tỷ lệ trống ở mức 6.7%. Một số TTTM đi vào hoạt động như Parkson Paragon, Thiên Sơn Plaza, Cresent Mall… Giá cho thuê TTTM tại trung tâm giảm nhẹ so với cuối năm 2010, nhiều khả năng sẽ bắt đầu suy giảm giống các phân khúc thị trường BĐS khác tại TP. HCM.

Phân khúc văn phòng cho thuê

Thị trường văn phòng cho thuê cũng có sự tương đồng với thị trường TTTM tại cả Hà Nội và TP. HCM. Tuy nhiên, mức độ giảm giá và dư cung tại TP. HCM lớn hơn khá nhiều so với Hà Nội. Diện tích văn phòng trống tại TP. HCM lên tới 17.6% trong quý I/2011 và chưa có dấu hiệu giảm khi nguồn cung tiếp tục tăng mạnh từ một số dự án như Bitexco Financial Tower, A&B Tower, The Flemington… với tổng nguồn cung văn phòng các hạng A, B, C lên tới hơn 1.7 triệu m2 sàn.

Tại Hà Nội, nguồn cung tại khu vực trung tâm trong năm 2010 tăng không đáng kể, trong khi khu vực phía Tây tăng đáng kể với các dự án mới đi vào khai thác như Geleximco Hoàng Cầu, Crow Plaza, đóng góp thêm 47,000 m2 sàn văn phòng, nâng tổng cung diện tích văn phòng ở cả 3 hạng A, B, C tại Hà Nội là 763,348 m2 sàn. Dự kiến, trong năm 2011 sẽ có thêm 383,000 m2 sàn văn phòng được đưa vào hoạt động, trong đó 2/3 là từ Dự án Keangnam Hanoi Landmark Tower (159,000 m2), còn lại đến từ các dự án khác. Nguồn cùng văn phòng tại phía Tây sẽ dư thừa lớn, tỷ lệ trống văn phòng hạng A hiện ở mức 9.6%, hạng B ở mức 18.7% và tỷ lệ này có thể tiếp tục tăng trong năm 2011 khi nguồn cung tăng mạnh, trong khi cầu tăng không đáng kể do kinh tế khó khăn.

Dự báo các doanh nghiệp BĐS niêm yết

Những khó khăn trên thị trường BĐS ở TP. HCM ở tất cả các phân khúc thị trường đã tạo áp lực lớn lên hoạt động kinh doanh các doanh nghiệp BĐS phía Nam, đặc biệt là các công ty kinh doanh dựa vào bán căn hộ chung cư. Điều này sẽ tác động mạnh tới hoạt động kinh doanh, lợi nhuận của các đơn vị trong năm 2011. Trong Top 10 doanh nghiệp BĐS đang niêm yết, theo chúng tôi, PDR và SCR sẽ gặp khó khăn nhiều nhất. Các doanh nghiệp còn lại như DIG, LCG, HAG, HQC sẽ không gặp quá nhiều khó khăn trong kinh doanh trong năm nay và có thể đạt kế hoạch kinh doanh đã đề ra.

Tại khu vực Hà Nội, tình hình kinh doanh BĐS vẫn khả quan với các doanh nghiệp đầu ngành do doanh thu, lợi nhuận chính của các doanh nghiệp này đến từ việc chuyển nhượng đất nền dự án như SJS từ Dự án Nam An Khánh, Văn La - Văn Khê; NTL đến từ Dự án Dịch Vọng, Bắc Quốc lộ 32 và Dự án Tây Đô. Ngoài ra, một số doanh nghiệp trong năm 2011 cũng sẽ có doanh thu, lợi nhuận lớn từ BĐS như VCG, PVX. VCG có doanh thu BĐS chủ yếu từ Dự án Splendora - Bắc An Khánh giai đoạn 1 đã bắt đầu mở bán trong quý I/2011 với mức giá khá cao so với các dự án xung quanh. PVX có doanh thu BĐS chủ yếu từ Dự án Dolphin Plaza, CT10-11 Văn Khê, Khu du lịch hồ suối Hai.

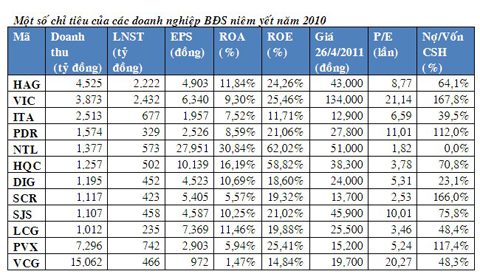

Tính bình quân, trong nhóm 10 công ty BĐS đứng đầu trên TTCK thì tỷ lệ nợ vay/vốn chủ sở hữu bình quân là 76.8%, trong đó tỷ lệ nợ vay lớn nhất là VIC (167.8%), tiếp đến là SCR (166%), PDR (112%). Một số doanh nghiệp không dùng và dùng rất ít vốn vay như: NTL (0%), DIG (23%), ITA (39%), LCG (48%). Các doanh nghiệp sử dụng vốn vay lớn thường tiềm ẩn nhiều rủi ro. Tuy nhiên, VIC có vốn vay chủ yếu là trái phiếu dài hạn và trái phiếu chuyển đổi nên mức độ rủi ro tương đối thấp.

|

DiaOcOnline.vn - Theo Đầu Tư Chứng Khoán