Cơ hội “bắt đáy” sẽ đến trong tháng 11, nhà đầu tư tổ chức trong nước đóng vai trò dẫn dắt thị trường?

Cập nhật 06/11/2018 14:32Trong bối cảnh các quỹ ngoại hàng đầu như VOF, VEIL đang ở vị thế sở hữu rất ít tiền mặt thì các nhà đầu tư tổ chức trong nước có thể sẽ đóng vai trò quan trọng hơn trong thời gian sắp tới.

|

CTCK Rồng Việt (VDSC) vừa đưa ra báo cáo triển vọng TTCK với những nhận định về cơ hội sẽ xuất hiện trong tháng 11.

Theo VDSC, vào ngày 30/10, VN-Index đóng cửa ở mức 889, giao dịch ở mức P/E 15,7 lần. Trong hai năm qua, thị trường hiếm khi nào giảm sâu xuống dưới mức P/E 15,6 lần. Vì thế, rất có khả năng là VN-Index đã ở ngưỡng hỗ trợ mạnh. Thực tế ở phiên ngay sau đó, VN-Index đã tăng 26 điểm với thanh khoản tăng hơn 25% so với trung bình mười phiên trước đó.

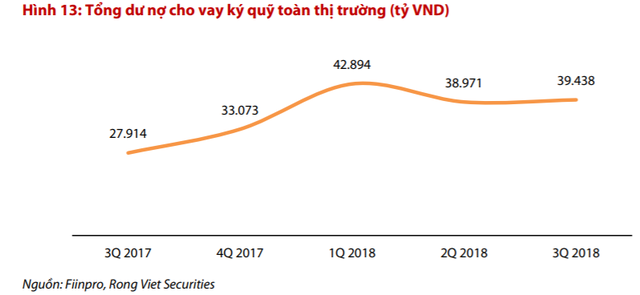

Dư nợ margin trong Q3 tăng nhẹ so với Q2/2018. Mặc dù dư nợ margin đã xung quanh mức 40 nghìn tỷ đồng nhưng có lẽ áp lực trong thời gian tới sẽ không quá căng thẳng.

|

Căng thẳng giữa Mỹ và Trung Quốc cũng đang có những tiến triển khi tổng thống Donald Trump đã yêu cầu các quan chức Mỹ soạn một dự thảo thỏa thuận thương mại. Đây là một cú hích về mặt tâm lý cho thị trường.

VDSC đưa ra quan điểm cơ hội giải ngân sẽ đến trong tháng 11. Thị trường sau những đợt giảm quá sâu sẽ luôn có những sự hồi phục, dù khó xác định được chính xác thời điểm. Dù vậy, VDSC lưu ý nhà đầu tư rằng chỉ số sẽ không tăng thần tốc trở lại theo hình chữ V mà cần nhiều thời gian. VDSC cũng cho rằng chỉ số sẽ đi lên trong những tuần cuối cùng của năm 2018, khi đó là thời điểm then chốt để các quỹ đầu tư cơ cấu danh mục.

Nhìn xa hơn, thị trường chứng khoán năm sau hứa hẹn sẽ còn nhiều khó khăn hơn năm nay. Nhưng sau cùng, các thị trường mới nổi tiềm năng vẫn có khả năng thu hút các nhà đầu tư. Mức sinh lời trội hơn của các thị trường mới nổi Latin như Mexico và Brasil so với các thị trường mới nổi Châu Á cho đến thời điểm hiện tại là một minh chứng.

Ai sẽ là người dẫn dắt thị trường trong thời gian tới?

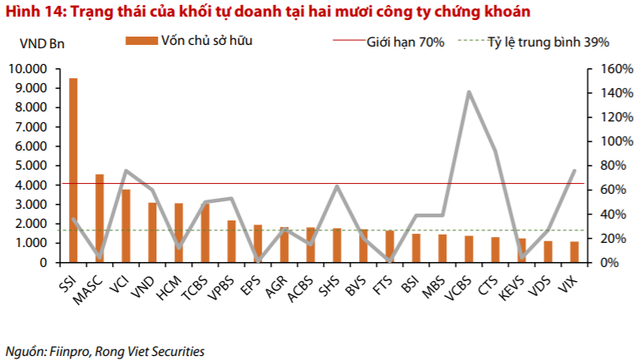

Báo cáo quý 3 của 20 công ty chứng khoán có vốn chủ sở hữu lớn nhất cho thấy họ chưa dùng hết hạn mức của mình cho khối tự doanh. UBCKNN quy định một công ty chứng khoán chỉ được phép dùng tối đa 70% vốn chủ sở hữu của mình cho nghiệp vụ tự doanh.

Trừ các công ty như VCBS, CTS và VIX thì các công ty còn lại đều giữ vị thế tự doanh của mình dưới ngưỡng quy định này. Với chỉ số (FVTPL + AFS)/vốn chủ sở hữu trung bình chỉ khoảng 39%, các công ty chứng khoán còn dư địa rất lớn cho hoạt động tự doanh của mình. Tổng vốn chủ sở hữu của hai mươi công ty này là 49.111 tỷ VND, ngụ ý rằng họ có thể đầu tư thêm 31% vốn chủ sở hữu của mình, tương đương khoản đầu tư trị giá 15.230 tỷ đồng.

|

Trong khi đó, báo cáo cuối tháng 9 của các quỹ lại cho thấy một bức tranh nhiều màu về vị thế tiền mặt của mình. Các quỹ dồi dào tiền mặt như VFMVF1, VFF, VCBF-TBF và ENF duy trì lượng tiền tương tương 20% đến 40% tổng tài sản. Trong khi đó, VOF chỉ có 5,5% tài sản là tiền mặt còn VEIL thì còn thấp hơn nhiều theo báo cáo vào ngày 31 tháng 10, chỉ 0,7%.

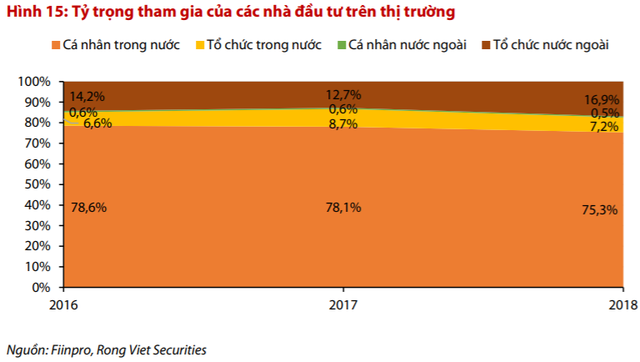

Các nhà đầu tư tổ chức với sức ảnh hưởng lớn của mình đối với thị trường vẫn sẽ đóng vai trò dẫn dắt. Tuy nhiên, với xu hướng bán ròng liên tiếp của khối nhà đầu tư ngoại và các quỹ ngoại hàng đầu như VOF và VEIL đang ở trong vị thế sở hữu rất ít tiền mặt thì các nhà đầu tư tổ chức trong nước có thể sẽ đóng vai trò quan trọng hơn trong thời gian sắp tới. Mức độ ảnh hưởng có thể sẽ không quá lớn vì sự e dè vẫn bao trùm thị trường sau ba phiên giảm sâu của thị trường trong năm nay.

|

Hầu hết các công ty đã công bố KQKD Q3 và 9T/2018. Giá cổ phiếu của hầu hết các công ty ghi nhận tỷ suất lợi nhuận kém tích cực trong tháng 10, bất kể đó là cổ phiếu vốn hóa lớn, trung bình hay nhỏ.

Mặc dù các chỉ số vĩ mô vẫn đạt mục tiêu của Chính phủ và các doanh nghiệp nội địa vẫn hoạt động tốt, thị trường chứng khoán Việt Nam dường như đang nhạy cảm hơn đối với thị trường toàn cầu và các sự kiện quốc tế. Vì vậy, tháng 11 đã trở thành tháng tồi tệ thứ hai trong năm khi VN-Index giảm 10% (tháng 4 giảm 11%) bởi ảnh hưởng bởi diễn biến tiêu cực của thị trường chứng khoán toàn cầu và các tin xấu liên quan đến chiến tranh thương mại, tình hình Iraq, v.v...Thêm vào đó, các quỹ ETF như VNM ETF, FTSE ETF và VFM ETF đã liên tục bị rút ròng trong thời gian gần đây. Xu hướng này khác với tình hình cùng thời điểm năm ngoái, khi mà các ETF liên tục được bơm ròng, điều này khiến VDSC có chút lo lắng về triển vọng năm tới đối với thị trường chứng khoán.

Dù vậy, VDSC vẫn kỳ vọng cơ hội mua sẽ xuất hiện trong tháng 11 sau khi các tin xấu được phản ánh phần lớn vào giá cổ phiếu. Ở thời điểm hiện tại, VDSC đánh giá cơ hội ngắn hạn vẫn đang hiện hữu, nhưng sẽ bị giới hạn ở một nhóm nhỏ cổ phiếu.

DiaOcOnline.vn - Theo Trí Thức Trẻ