Chính sách tiền tệ 2013: 3 "đột phá" ổn định hệ thống ngân hàng

Cập nhật 02/01/2014 08:45Nhận định về thành công trong điều hành chính sách tiền tệ của Ngân hàng Nhà nước (NHNN), Ts. Võ Trí Thành - Phó viện trưởng Viện Nghiên cứu quản lý kinh tế Trung ương (CIEM), cho rằng Thống đốc NHNN Nguyễn Văn Bình đã "chơi" vào hệ thống ngân hàng ở những điểm quan trọng nhất để nền kinh tế có thể quay trở lại bình thường.

"Đầu tiên là "chơi" vào vấn đề thanh khoản: phải cứu các ngân hàng trước đã rồi bắt họ khắc phục hậu quả, thậm chí trả giá. Thứ hai là "chơi" các ngân hàng yếu kém bằng tái cơ cấu, khoanh vùng và hạn chế một nhân tố từng gây hỗn loạn trước đây. Thứ ba là "chơi" vào nợ xấu, bắt đầu đi vào sâu hơn dù chưa làm được nhiều", ông Thành bình luận.

Chưa đủ mạnh nhưng hài lòng

Ông Thành đánh giá trong bối cảnh các công cụ của chính sách tiền tệ chưa phải đủ mạnh, chưa phải đủ hiệu quả, chưa phải NHNN đã nắm thật chắc, nhưng thị trường tiền tệ đã hoạt động bình thường và tốt hơn, việc sử dụng các công cụ đã linh hoạt hơn.

Cái được đầu tiên là lạm phát được kiềm chế trong năm 2012 với con số 6,81% và được giữ ổn định trong suốt năm 2013, đảm bảo mục tiêu kiềm chế lạm phát dưới 6% của Chính phủ. "Con ngựa bất kham" lạm phát được ghìm cương nếu so với con số 18% tại thời điểm cuối năm 2011.

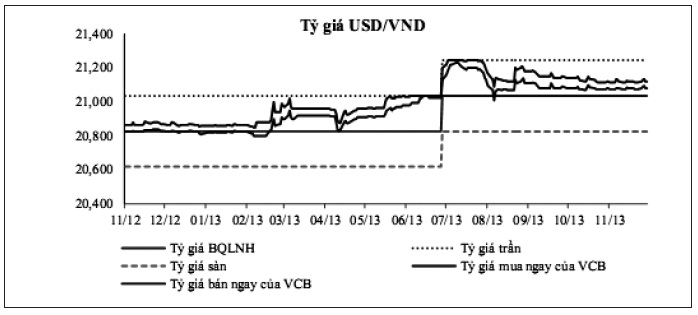

Cái được thứ hai là tỷ giá đã được "ghìm cương" và tăng được dự trữ ngoại hối. Trong 2 năm qua, dự trữ ngoại hối tăng cao và đạt khoảng 12 tuần nhập khẩu, tương đương khoảng 30 tỷ USD, làm gia tăng lòng tin đối với tiền đồng và bổ sung nguồn lực để NHNN kiểm soát, ổn định thị trường. Cùng với đó, tỷ lệ tiền gửi ngoại tệ trên tổng phương tiện thanh toán giảm và còn ở mức 12% so với mức 15,8% năm 2011. Tình trạng găm giữ vàng trong dân cũng như thị trường vàng đã tồn tại nhiều năm dần được cải thiện đáng kể.

Cái được thứ ba là mặt bằng lãi suất giảm và thanh khoản của hệ thống tổ chức tín dụng (TCTD) đảm bảo, là diễn biến dễ ghi nhận trên thị trường thời gian qua. Thanh khoản hệ thống TCTD hiện được đảm bảo, lãi suất liên ngân hàng ổn định ở mức thấp và nhờ đó hỗ trợ giảm các mức lãi suất cho vay, huy động trên thị trường dân cư. "Lãi suất thị trường huy động vốn từ quý IV/2011 tới nay cũng được thiết lập lại trật tự sau hơn 2 năm lộn xộn, vô lối", ông Trần Bắc Hà - Chủ tịch HĐQT Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV), dẫn chứng thêm.

Trong năm 2013, NHNN đã đưa mặt bằng lãi suất tiếp tục giảm 2 - 5%/năm (trở về mức lãi suất của giai đoạn 2005 - 2006) nhưng vẫn đảm bảo mục tiêu kiểm soát lạm phát và ổn định thị trường tiền tệ.

Năm 2013 là năm NHNN chỉ đạo các ngân hàng triển khai đồng bộ các giải pháp tháo gỡ khó khăn cho hoạt động sản xuất kinh doanh, hỗ trợ thị trường, như: điều chỉnh kỳ hạn trả nợ, gia hạn nợ, tạo điều kiện thuận lợi cho các khách hàng vay được tiếp cận vay mới, thực hiện miễn, giảm lãi vốn vay, ưu tiên thu nợ gốc trước, thu nợ lãi sau... Đặc biệt là Quyết định 780 cho cơ cấu lại nợ, hoãn Thông tư 02 và Công ty Quản lý tài sản của các TCTD Việt Nam (VAMC) ra đời.

Tuy nhiên, năm 2014 vẫn là năm còn nhiều cái lo. Trước hết là kiềm chế lạm phát, mục tiêu số 1. Theo ông Thành, NHNN phải theo đuổi và cần đảm bảo quá nhiều mục tiêu. Trong trường hợp mục tiêu số 1 có nguy cơ sụp đổ, những mục tiêu khác có thể phải hy sinh và hẳn sẽ có những tác động ngoài mong muốn.

|

Tuy nhiên, mối lo lớn nhất của NHNN, theo ông Thành, là việc áp dụng Thông tư 02 vào 1/6/2014. Ông Thành cho biết một số ngân hàng có nhờ nói với cấp cao nhất, với Thống đốc Nguyễn Văn Bình là phải tiếp tục dừng Thông tư 02 sau thời hạn 1/6/2014, vì cho rằng nếu làm sẽ đổ vỡ. "Nhưng cái gì cũng có 2 mặt. Không làm thì lòng tin sẽ sụt giảm, rồi lại quan ngại "Việt Nam không thích "chơi" cải tổ thật". Lựa chọn thế nào? Đó là câu chuyện phức tạp hơn đặt ra phía trước", ông Thành nói.

Nhiều lo cho năm tới

Nỗi lo khác được Ts. Lê Xuân Nghĩa - thành viên Hội đồng Tư vấn chính sách tài chính tiền tệ quốc gia, nêu ra là phá băng tín dụng. Theo ông Nghĩa, tăng trưởng tín dụng là vấn đề khó khăn nhất trong các cuộc khủng hoảng, không chỉ ở Việt Nam. Tuy nhiên, điều mà ông Nghĩa băn khoăn là mức độ tăng trưởng thực của tín dụng hiện nay.

"Có 2 tác động để lý giải cho sự hoài nghi. Một là, thực tế các khoản vay không trả được, ngân hàng gộp cả phần lãi chưa thu tính

vào dư nợ. Hai là, cuối năm thường có hiện tượng ngân hàng dùng vốn dư thừa đưa cho công ty con, gửi vào ngân hàng khác dùng làm thế chấp cho khoản vay mới, góp phần tạo nên tỷ lệ tăng trưởng vì mục đích nào đó. Cho nên, tăng trưởng tín dụng thực chất có phải là nguồn vốn cho vay mới hay không là cần xem xét. Cứ cho tăng trưởng tín dụng 8%, nhưng lạm phát "xơi" mất 6% rồi", ông Nghĩa phân tích.

Cũng vì thế mà NHNN không thể không lo vấn đề giá trị thực tế của các tỷ lệ tăng trưởng. Nhất là năm tới, áp lực mục tiêu tăng GDP cao hơn, đòi hỏi tín dụng phải tăng trưởng cao hơn, thực chất hơn.

Một nỗi lo nữa không thể bỏ qua là vấn đề nợ xấu. Nhiều chuyên gia cho rằng vấn đề nợ xấu quả thật vẫn chưa có phương sách giải quyết gốc rễ. Cái cần nhất hiện tại là phải có "tiền tươi, "thóc" thật", bất động sản phải được phá băng… Nếu không, vòng luẩn quẩn sẽ tiếp tục duy trì, các ngành nghề, lĩnh vực, doanh nghiệp chiếm dụng vốn lẫn nhau.

Những điểm nhấn trong lĩnh vực tài chính

°NHNN đã giảm 2% các mức lãi suất điều hành; giảm 3%/năm lãi suất cho vay ngắn hạn tối đa bằng VND đối với lĩnh vực ưu tiên. NHNN giảm 1% lãi suất tối đa áp dụng đối với tiền gửi bằng VND. Từ cuối tháng 6 cho phép các TCTD tự ấn định lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên.

°Sự đảo ngược vị thế của người cho vay và đi vay. Do "ế vốn", nên nhiều ngân hàng đua nhau phá giá lãi suất cho vay xuống mức thấp hơn mức lãi suất huy động.

°Theo chương trình tái cơ cấu, 5 TCTD đã "biến mất" và xuất hiện những thương hiệu mới. Vào cuối năm 2011, toàn hệ thống có tất cả 41 ngân hàng TMCP và đã giảm xuống còn 37 ngân hàng vào cuối năm 2013.

°Tổng số nợ xấu đã được xử lý và đưa ra theo dõi ngoại bảng trong năm 2012 và 10 tháng đầu năm 2013 là 105.900 tỷ đồng. Đến cuối tháng 10/2013, tổng số dư các khoản nợ được cơ cấu lại và giữ nguyên nhóm nợ theo Quyết định 780/QĐ-NHNN là 316.800 tỷ đồng.

°Ngày 26/7/2013, VAMC chính thức đi vào hoạt động và đến ngày 16/12/2013, VAMC đã mua được gần 28.170 tỷ đồng dư nợ gốc, 22.863 tỷ đồng giá mua của 26 TCTD.

°NHNN cho biết năm 2013 có đến 17% TCTD lỗ. Lợi nhuận toàn hệ thống tăng 3,2% so với năm ngoái nhưng so sánh với năm 2010, 2011 thì mức lãi này chỉ bằng 53 - 64%. Trong hơn 100 đơn vị có lãi năm qua có đến 50% lợi nhuận giảm một nửa so với năm 2012.

°NHNN chỉ điều chỉnh tăng 1% tỷ giá bình quân liên ngân hàng lên mức 21.036 VND/USD từ ngày 28/6/2013, trong khi biên độ tăng không quá 2 - 3% mà giá USD trên thị trường chính thức và tự do khá yên ắng, chỉ thi thoảng có những đợt sóng nhỏ.

°NHNN đã "cầm cương" được thị trường vàng khi giá không còn nhảy múa theo kiểu "một mình một chợ". Bên cạnh đó, NHNN đã chỉ đạo các TCTD hoàn tất việc thực hiện tất toán toàn bộ số dư huy động vốn bằng vàng đến hạn phải chi trả từ đầu tháng 7/2013, giảm dần số dư cho vay vốn bằng vàng, qua đó đã loại bỏ toàn bộ rủi ro liên quan đến vàng và chấm dứt tình trạng "vàng hóa" trong hoạt động của TCTD.

DiaOcOnline.vn - Theo Thời Báo Kinh Doanh