Nợ xấu bất động sản được… làm đẹp

Cập nhật 15/07/2013 14:13Nhiều khoản mục mang bản chất tín dụng không được các tổ chức tín dụng hạch toán đúng và đầy đủ khiến dư nợ cũng như nợ xấu bất động sản thực chất cao hơn nhiều so với các con số được báo cáo.

Nhiều khoản mục mang bản chất tín dụng không được các tổ chức tín dụng hạch toán đúng và đầy đủ khiến dư nợ cũng như nợ xấu bất động sản thực chất cao hơn nhiều so với các con số được báo cáo.

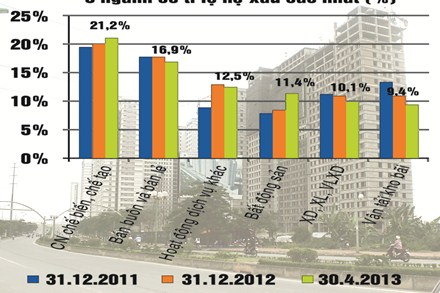

6 nhóm ngành có tỉ lệ nợ xấu cao nhất năm 2013.

|

Lợi nhuận thấp, nợ xấu cao

| Cũng theo đánh giá của Ủy ban GSTCQG, thị trường bất động sản chưa có dấu hiệu hồi phục trong năm nay sẽ tiếp tục là thách thức đối với chương trình xử lý nợ xấu của các TCTD. Cụ thể, sự giảm giá của thị trường này sẽ là một trong những rào cản lớn đối với quá trình xử lý nợ xấu. C.Văn |

Hàng loạt các đánh giá đáng chú ý về hiệu quả kinh doanh thấp, khả năng tiếp cận vốn vay khó khăn và nợ xấu tăng cao của các doanh nghiệp (DN) thuộc khu vực phi tài chính vừa được Ủy ban Giám sát tài chính quốc gia (Ủy ban GSTCQG) công bố cuối tuần qua trong một báo cáo giám sát chi tiết. Kết quả khảo sát 560 DN niêm yết của uỷ ban cho thấy, tỉ số lợi nhuận ròng trên vốn chủ sở hữu (ROE) đang ở mức thấp nhất trong vòng 5 năm qua, chỉ đạt 11,8% vào cuối năm 2012 so với mức 14,5% của năm 2008. Trong nhóm này, tỉ suất sinh lời cũng suy giảm mạnh và giảm mạnh nhất tại ngành xây dựng – xây lắp (1%), ximăng (4%), nông lâm – ngư nghiệp (4%), vận tải – kho bãi (5,5%) và bất động sản 7%).

Đáng chú ý, chính những ngành có hiệu suất sinh lời thấp và tình hình tài chính xấu cũng là những ngành có tỉ lệ nợ xấu cao nhất trong hệ thống các tổ chức tín dụng (TCTD). Số liệu nợ xấu của 6 ngành trong khu vực được uỷ ban cập nhật đến 30.4 vừa qua cho thấy, ngành công nghiệp chế biến – chế tạo có tỉ lệ nợ xấu cao nhất lên tới 21,15% trong khi thấp nhất tại ngành vận tải – kho bãi cũng xấp xỉ 9,5%. “Tỉ lệ nợ xấu của 6 ngành này cao gấp 2-5 lần so với tỉ lệ nợ xấu bình quân theo báo cáo của các TCTD” - Ủy ban GSTCQG bình luận.

Diễn biến đáng lo ngại là ngoại trừ ngành vận tải – kho bãi có tỉ lệ nợ xấu giảm, các ngành còn lại như xây dựng, bất động sản hay chế biến đều có tỉ lệ nợ xấu thậm chí còn tăng hoặc chỉ giảm không đáng kể trong thời gian vừa qua. Con số lo ngại cho thấy, trong lúc dư nợ của 6 ngành tính đến 30.4 chiếm 66,69% tổng dư nợ của các TCTD, nợ xấu chiếm tới 81,53% nợ xấu của toàn hệ thống. Dù rằng, tỉ trọng tín dụng của 6 ngành giảm 1,1 điểm phần trăm so với tổng dư nợ các TCTD trong 4 tháng đầu năm 2013.

Thực tế bi đát

Song con số nợ xấu trên đây chưa hẳn là con số chuẩn xác và phản ánh đúng thực tế. Đối với riêng thị trường bất động sản, Ủy ban GSTCQG thẳng thắn cho rằng, diễn biến nợ xấu của ngành này phản ánh không đúng với biến động của thị trường bất động sản. Cho đến cuối tháng 4, tỉ lệ nợ xấu của bất động sản thuộc nhóm cao nhất với con số 11,4%. Quay ngược lại năm 2012, tỉ lệ nợ xấu của ngành này tăng 1,2 điểm phần trăm so với cùng kỳ năm 2011, ở mức 4,7% song lại giảm đáng kể nếu so với thời điểm 30.6.2012 là 6,2%. Nhìn vào thực tế biến động của thị trường và bối cảnh thị trường đóng băng kéo dài, uỷ ban nhìn nhận, nợ xấu bất động sản có thể phải tăng cao hơn. “Nguyên nhân do chế độ báo cáo và hạch toán của các TCTD còn nhiều bất cập, ngoài ra số liệu có ảnh hưởng bởi Quyết định 780 của NHNN (về việc phân loại nợ đối với nợ được điều chỉnh kỳ hạn trả nợ, gia hạn nợ)” – Ủy ban GSTCQG phân tích.

Thực tế trong giai đoạn 2010-2012, đặc biệt trong các năm 2010 và 2011, nhiều khoản mục mang bản chất tín dụng không được các TCTD hạch toán đúng và đầy đủ. Đây cũng có thể là các khoản tín dụng có rủi ro cao như cho vay bất động sản, chứng khoán nhưng lại được hạch toán dưới hình thức trái phiếu DN, ủy thác đầu tư hay nợ phải thu. Để chứng minh cho nhận định này, Ủy ban GSTCQG tiến hành ứng dụng phương pháp đánh giá lại các khoản mục này kể từ năm 2011 đến nay. Kết quả là, dư nợ và nợ xấu bất động sản thực chất cao hơn nhiều so với báo cáo của các TCTD. Trong đó, nợ xấu chiếm tới 33-35% dư nợ bất động sản đánh giá lại.

Dư nợ và nợ xấu của bất động sản thực tế là bao nhiêu trong tổng dư nợ của toàn hệ thống ngân hàng, theo đó sẽ là một ẩn số. Chỉ biết rằng, thông qua cách tính của cơ quan giám sát tài chính, con số nợ xấu công bố dường như đã được làm đẹp so với thực tế. Câu chuyện là, nếu không nắm được con số thực tế, tiến trình xử lý nợ xấu sẽ mang lại hiệu quả đến đâu?

DiaOcOnline.vn - Theo Lao Động